El IRS permite deducir gastos récord para choferes y delivery en Estados Unidos

El Servicio de Impuestos Internos (IRS) en Estados Unidos reconoce una tarifa estándar para calcular deducciones fiscales asociadas al uso del vehículo por choferes y trabajadores de reparto que operan como contratistas independientes de apps de delivery. Este valor aplicable en la presente temporada de impuestos permite que estos trabajadores resten ciertos gastos de sus ingresos brutos, reduciendo así la base sobre la que tributan.

Para la presente temporada fiscal, el IRS estableció un valor de 70 centavos por milla recorrida con fines comerciales, incluyendo actividades de entrega y transporte, que los contribuyentes pueden usar al preparar su declaración. Este porcentaje se aplica a automóviles, camionetas o furgonetas utilizadas en actividades laborales, aunque no se recibe directamente de las plataformas de reparto como Uber Eats, Instacart o Amazon Flex.

El beneficio fiscal está disponible para choferes y repartidores que trabajan bajo estructuras de contratación independiente. Para poder aplicar la deducción, es obligatorio demostrar el uso del vehículo para actividades vinculadas al trabajo y presentar registros detallados de la distancia recorrida en cada jornada laboral.

Suscríbete a nuestro canal de Telegram y lleva la información en tus manos.

¿Qué exige el IRS para deducir gastos de millas?

El IRS requiere que los contribuyentes mantengan un registro preciso de las millas que recorren con fines comerciales. Para validar las deducciones ante una posible auditoría, los trabajadores deben conservar bitácoras detalladas o utilizar herramientas de rastreo GPS que documenten cada trayecto. Sin estos registros, la autoridad fiscal puede rechazar la deducción y exigir el pago completo del impuesto correspondiente.

La separación entre millas personales y comerciales es esencial: solo los kilómetros asociados directamente a actividades laborales pueden integrarse en los cálculos de deducción. Mantener un control riguroso de estos datos permite reflejar con mayor precisión los gastos operativos en la declaración anual.

¿Qué trabajadores pueden aplicar esta deducción?

Este alivio fiscal está disponible para quienes operan como contratistas independientes en plataformas de transporte y reparto. Incluye a quienes conducen pasajeros, reparten alimentos o entregan paquetes a través de aplicaciones como DoorDash, Uber, Instacart o Amazon Flex, siempre que el vehículo se utilice de forma exclusiva para fines comerciales durante el registro de las millas declaradas.

Los contadores recomiendan a los trabajadores separar los trayectos laborales de los personales y documentar meticulosamente cada actividad. Una bitácora bien organizada puede representar una reducción significativa en la carga fiscal anual, al reflejar con claridad los gastos que el IRS permite deducir bajo el método estándar de millaje.

¿Qué pasa si no se registra el millaje comercial?

Si un contribuyente no presenta un registro completo y verificable de las millas comerciales, pierde la posibilidad de aplicar la deducción de 70 centavos por milla. En ese caso, los ingresos totales quedan sujetos a tributación sin restar los costos operativos del vehículo, lo que puede incrementar la obligación fiscal anual.

Una administración cuidadosa de los registros de millaje es clave para reflejar los costos de operación y aprovechar al máximo las ventajas fiscales establecidas por el IRS este año.

adn Noticias. Te Hablamos con la verdad. Suscríbete a nuestro canal de WhatsApp y lleva la información en la palma de tu mano.

También te puede interesar

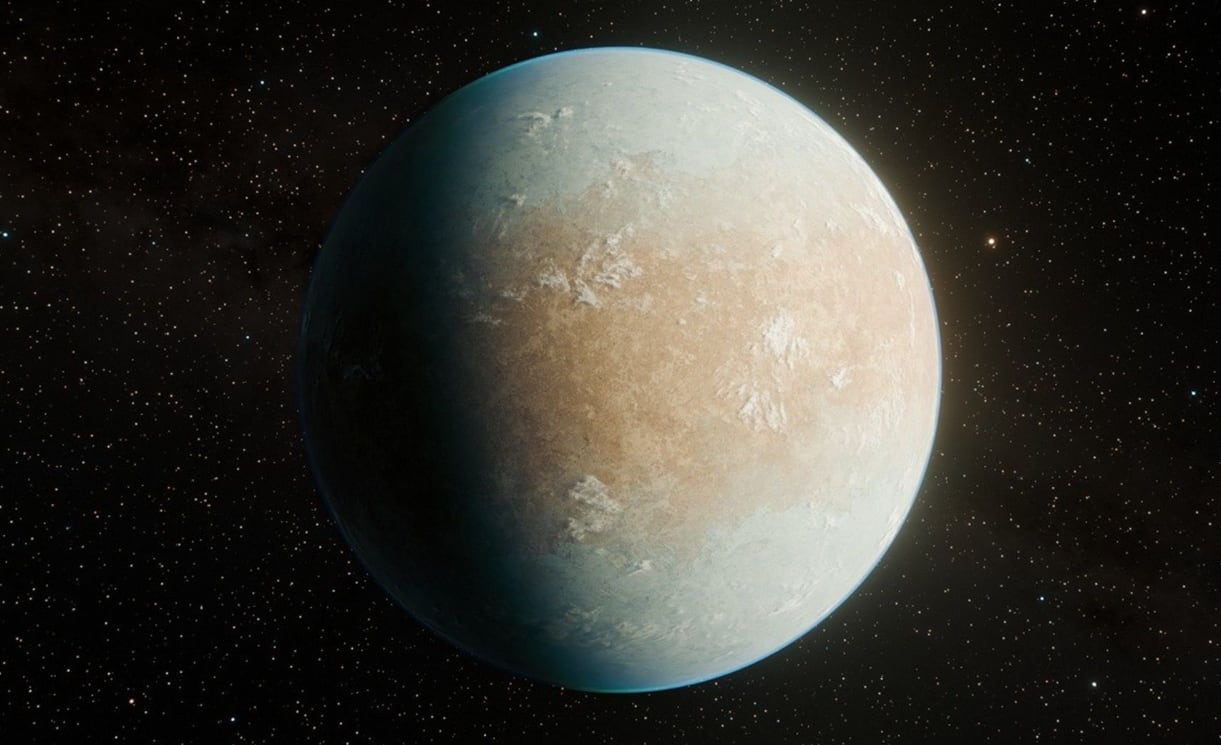

La NASA identificó un exoplaneta parecido a la Tierra que podría ser habitable

Temporada de frío deja hasta ahora siete muertos y 51 enfermos en México