L'action de Bitfarms chute alors que l'entreprise cherche 500 millions de dollars en obligations convertibles

TLDR

- Bitfarms a fixé le prix d'une offre d'obligations convertibles senior de 500 millions de dollars échéant en 2031, en hausse par rapport aux 300 millions de dollars initialement annoncés

- Les obligations portent un taux d'intérêt de 1,375% et se convertissent à 6,86 dollars par action, soit une prime de 30% par rapport au prix de clôture du 16 octobre de 5,28 dollars

- Les acheteurs initiaux ont une option d'achat de 88 millions de dollars supplémentaires en obligations dans un délai de 13 jours

- L'entreprise a conclu des transactions d'options plafonnées avec un prix plafond de 11,88 dollars par action pour réduire la dilution potentielle

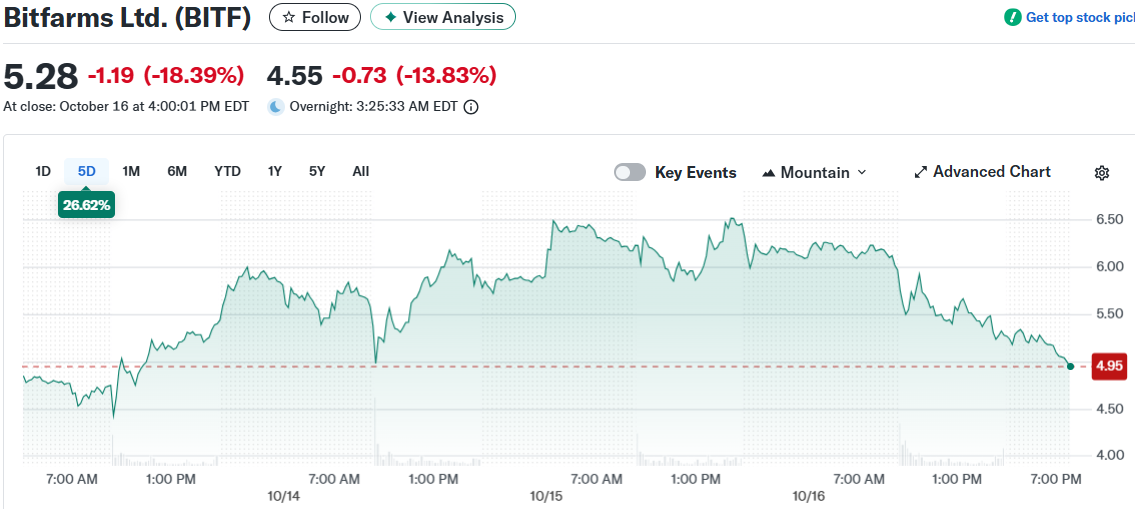

- L'action de Bitfarms a chuté de plus de 18% jeudi suite à l'annonce

Bitfarms Ltd. a fixé le prix d'une offre d'obligations convertibles senior de 500 millions de dollars jeudi, augmentant le montant par rapport aux 300 millions de dollars précédemment annoncés. La société de minage de cryptomonnaies a révélé que les obligations porteront un taux d'intérêt de 1,375% et arriveront à échéance le 15 janvier 2031.

Bitfarms Ltd. (BITF)

Bitfarms Ltd. (BITF)

Les obligations se convertiront à un taux initial de 145,6876 actions ordinaires pour 1 000 dollars de montant principal. Cela équivaut à environ 6,86 dollars par action, représentant une prime de 30% par rapport au prix de clôture de 5,28 dollars de Bitfarms sur le Nasdaq le 16 octobre.

Les acheteurs initiaux ont reçu une option d'achat jusqu'à 88 millions de dollars supplémentaires en obligations dans une période de 13 jours. L'offre devrait se clôturer aux alentours du 21 octobre 2025, sous réserve des conditions de clôture habituelles, y compris l'approbation de la Bourse de Toronto.

Bitfarms a conclu des transactions d'options plafonnées avec des institutions financières en lien avec l'offre. Le prix plafond est initialement fixé à 11,88 dollars par action, soit une prime de 125% par rapport au prix de l'action de la société au moment de l'annonce.

Les intérêts sur les obligations seront payables semestriellement à partir du 15 juillet 2026. Les obligations peuvent être rachetées, remboursées ou converties avant la date d'échéance.

Stratégie de protection contre la dilution

Les transactions d'options plafonnées sont conçues pour réduire la dilution potentielle pour les actionnaires existants lors de la conversion. Ces arrangements financiers impliquent des options qui compensent l'effet dilutif des obligations convertibles.

La société a déclaré qu'elle a l'intention d'utiliser le produit net à des fins générales de l'entreprise. Les obligations et les actions sous-jacentes n'ont pas été enregistrées en vertu de la loi américaine sur les valeurs mobilières et seront offertes uniquement aux acheteurs institutionnels qualifiés.

Réaction du marché et opérations de l'entreprise

L'action de Bitfarms a chuté de plus de 18% jeudi suite à l'annonce initiale de l'offre de 300 millions de dollars. Cette baisse est survenue après plusieurs séances de gains, l'action ayant augmenté de plus de 530% au cours des six derniers mois.

L'entreprise exploite des centres de données verticalement intégrés et une infrastructure énergétique pour le calcul haute performance et le minage de Bitcoin. Bitfarms dispose d'un pipeline énergétique de 1,3 GW qui est à plus de 80% basé aux États-Unis.

L'entreprise a rapporté une croissance des revenus de 42% au cours des douze derniers mois. Les analystes s'attendent à ce que Bitfarms atteigne la rentabilité cette année.

Bitfarms maintient un ratio de liquidité générale de 3,11, indiquant une solide santé financière à court terme. L'entreprise s'est développée au-delà du minage traditionnel de Bitcoin vers des opérations de centres de données pour le calcul haute performance et l'intelligence artificielle.

L'offre d'obligations a été décrite par Bitfarms comme une "levée de capitaux opportuniste". L'entreprise avait précédemment obtenu une facilité de financement spécifique à un projet de 300 millions de dollars avec le Groupe Macquarie pour son campus de centre de données à Panther Creek, en Pennsylvanie.

L'article Bitfarms Stock Plunges as Company Seeks $500 Million in Convertible Notes est apparu en premier sur CoinCentral.

Vous aimerez peut-être aussi

Quelles cryptomonnaies fonctionnent le mieux pour les jeux d'argent Web3 ? Top 3 des options

La proposition de croissance USD1 déclenche des allégations d'extraction de valeur de WLFI