L'inflation américaine a ralenti, alors pourquoi le Bitcoin et les actions ont-ils chuté ?

L'inflation américaine a enregistré sa plus grande surprise à la baisse depuis des mois. Pourtant, au lieu d'un rallye soutenu, Bitcoin et les actions américaines ont fortement chuté pendant les heures de trading américaines.

L'évolution des prix a déconcerté de nombreux traders, mais les graphiques pointent vers une explication familière ancrée dans la structure du marché, le positionnement et la liquidité plutôt que dans les fondamentaux macroéconomiques.

Ce qui s'est passé après la publication de l'indice des prix à la consommation américain

L'indice des prix à la consommation global a ralenti à 2,7 % en glissement annuel en novembre, bien en dessous des 3,1 % prévus. L'indice des prix à la consommation de base a également été inférieur aux attentes à 2,6 %.

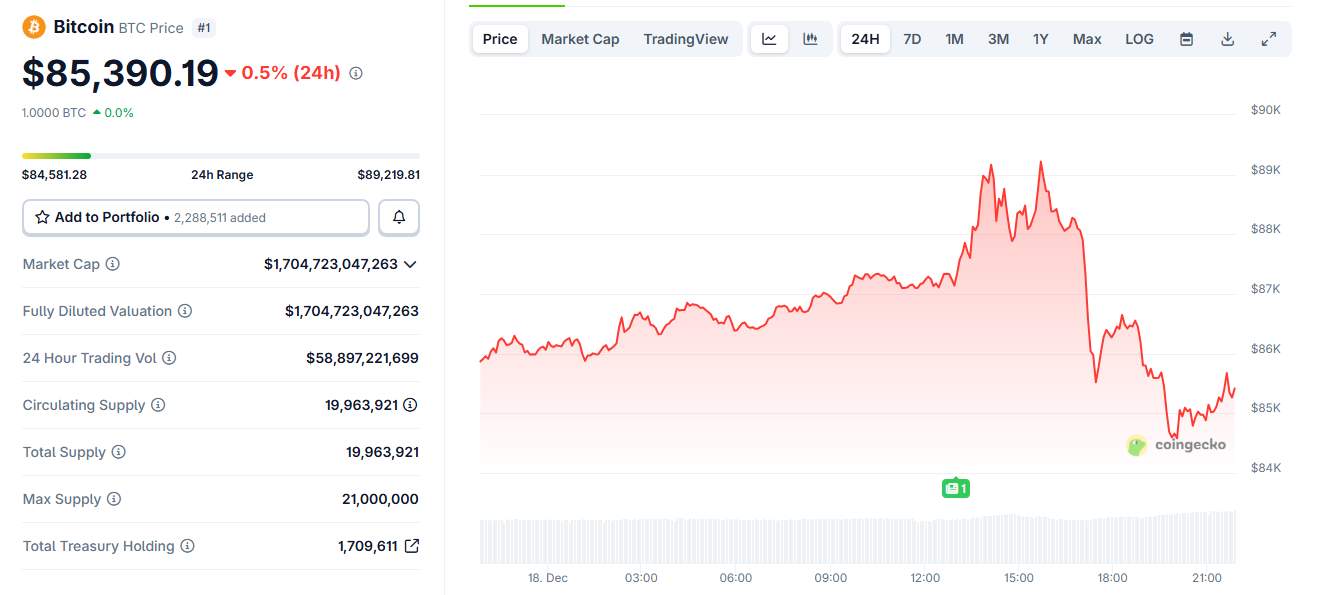

Sur le papier, il s'agissait de l'un des chiffres d'inflation les plus favorables au risque de 2025. Les marchés ont initialement réagi comme prévu. Bitcoin a bondi vers la zone des 89 000 $, tandis que le S&P 500 a grimpé peu après la publication des données.

Ce rallye n'a pas duré.

Le prix du Bitcoin monte brièvement puis chute après les données de l'indice des prix à la consommation américain. Source : CoinGecko

Le prix du Bitcoin monte brièvement puis chute après les données de l'indice des prix à la consommation américain. Source : CoinGecko

Environ 30 minutes après la publication de l'indice des prix à la consommation, Bitcoin s'est fortement inversé. Après avoir atteint des sommets intrajournaliers près de 89 200 $, BTC a chuté de manière agressive, glissant vers la zone des 85 000 $.

Le S&P 500 a suivi un parcours similaire, avec de fortes fluctuations du marché intrajournalières qui ont effacé une grande partie des gains initiaux liés à l'indice des prix à la consommation avant de se stabiliser.

Le S&P 500 chute fortement puis grimpe après l'indice des prix à la consommation américain. Source : X/Kobeissi Letter

Le S&P 500 chute fortement puis grimpe après l'indice des prix à la consommation américain. Source : X/Kobeissi Letter

Cette inversion synchronisée entre les cryptos et les actions est importante. Elle signale que le mouvement n'était pas spécifique à un actif ou dicté par le sentiment. Il était structurel.

Le volume de vente taker du Bitcoin raconte l'histoire

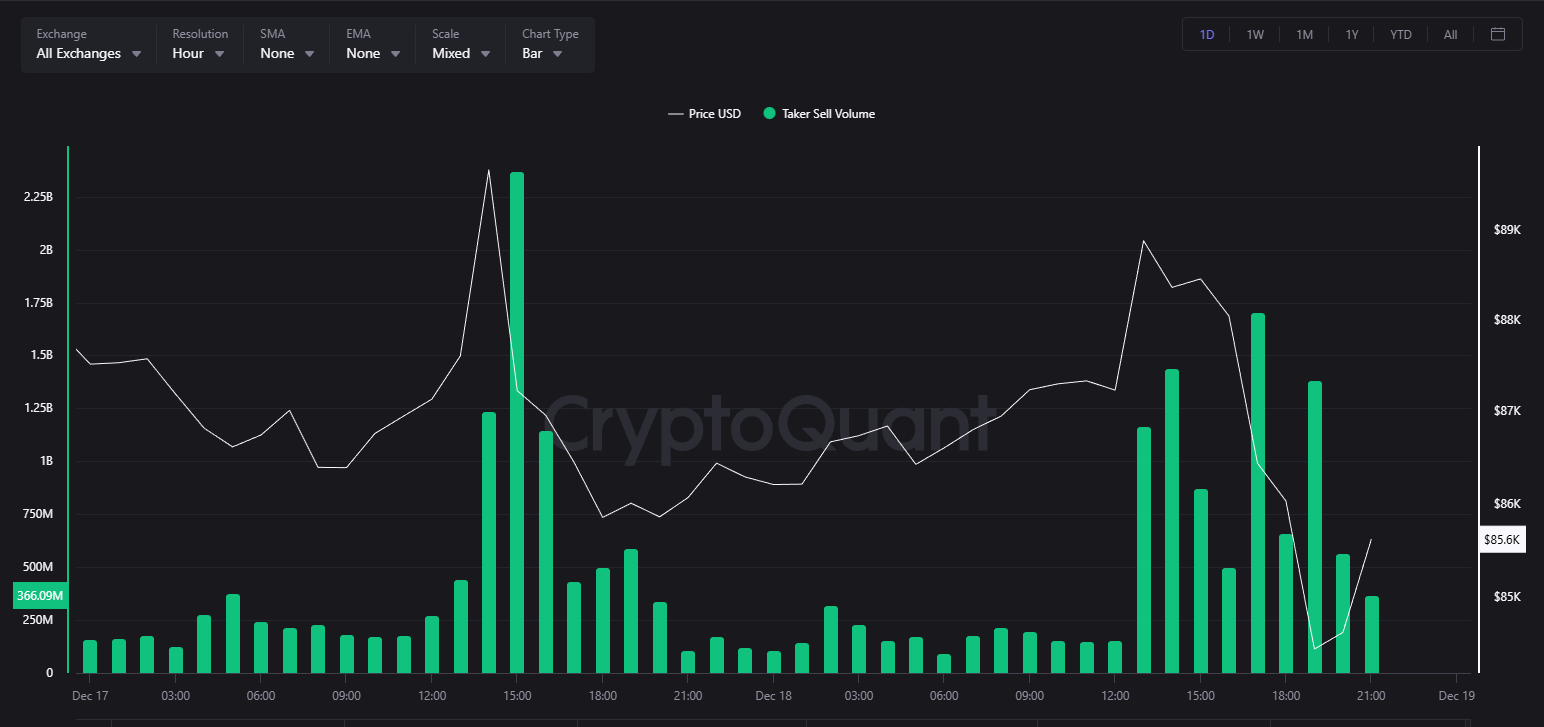

L'indice le plus clair provient des données de volume de vente taker du Bitcoin.

Sur le graphique intrajournalier, de fortes hausses du volume de vente taker sont apparues précisément au moment où Bitcoin a chuté. Les ventes taker reflètent des ordres de marché qui touchent l'offre — une vente agressive, et non une prise de bénéfices passive.

Ces hausses se sont concentrées pendant les heures de marché américaines et ont coïncidé avec la partie la plus rapide de la baisse.

Volume taker du Bitcoin sur toutes les plateformes le 18 décembre. Source : CryptoQuant

Volume taker du Bitcoin sur toutes les plateformes le 18 décembre. Source : CryptoQuant

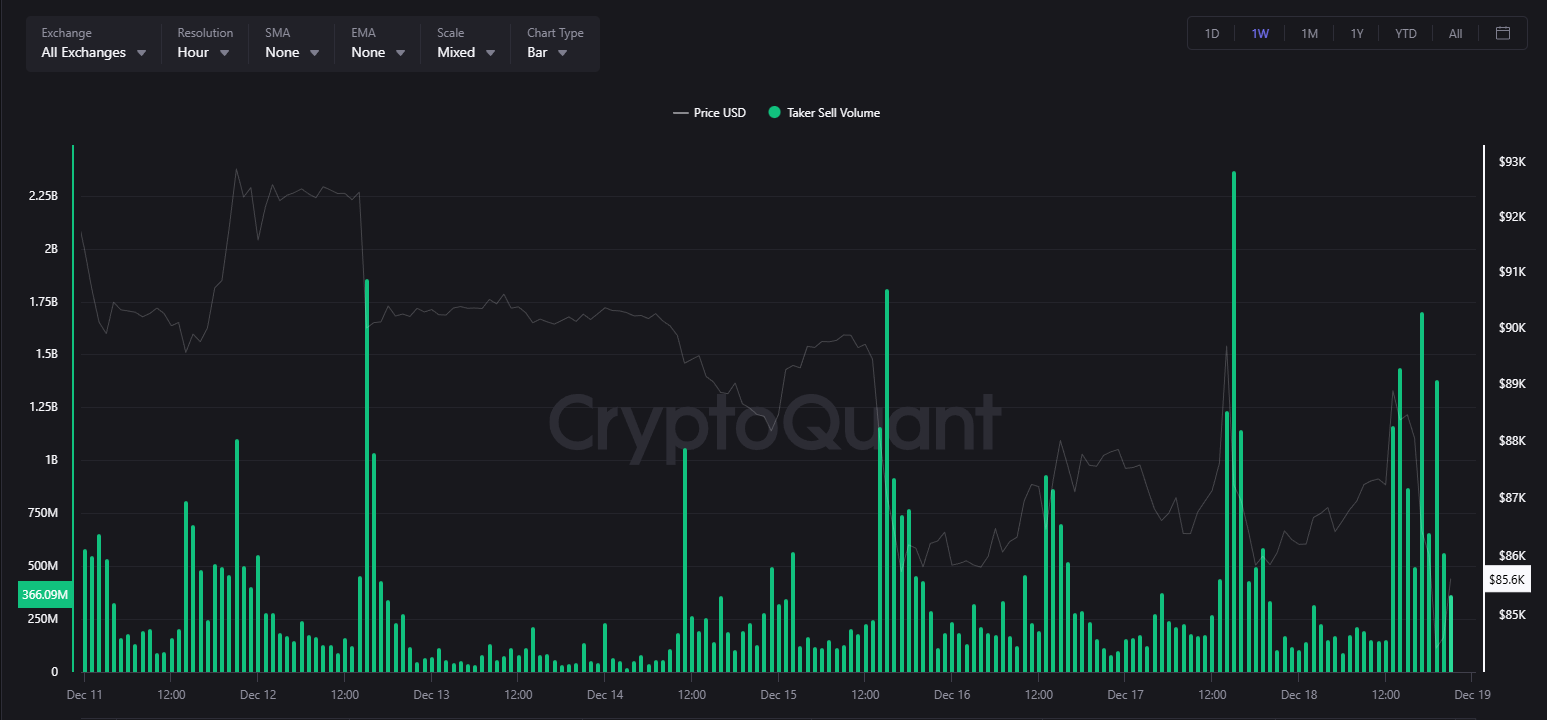

La vue hebdomadaire renforce ce schéma. Des hausses similaires du côté vendeur sont apparues plusieurs fois au cours de la semaine dernière, souvent pendant des fenêtres de forte liquidité, suggérant des épisodes répétés de vente forcée ou systématique plutôt que des sorties de détail isolées.

Ce comportement est cohérent avec les cascades de liquidations, les stratégies ciblant la volatilité du marché et la réduction algorithmique des risques — qui s'accélèrent toutes une fois que le prix commence à évoluer contre les positions à effet de levier.

Volume taker du Bitcoin sur toutes les plateformes au cours de la semaine dernière. Source : CryptoQuant

Volume taker du Bitcoin sur toutes les plateformes au cours de la semaine dernière. Source : CryptoQuant

Pourquoi les « bonnes nouvelles » sont devenues le déclencheur

Le rapport de l'indice des prix à la consommation n'a pas causé la vente parce qu'il était mauvais. Il a causé la volatilité du marché parce qu'il était bon.

Une inflation plus faible a brièvement augmenté la liquidité et resserré les écarts. Cet environnement permet aux grands acteurs d'exécuter efficacement des volumes importants.

La hausse initiale du Bitcoin s'est probablement heurtée à une zone dense d'ordres en attente, de stop-loss et d'effet de levier à court terme. Une fois que l'élan haussier s'est essoufflé, le prix s'est inversé, déclenchant des liquidations longues et des stop-outs.

Lorsque les liquidations ont frappé, la vente forcée du marché a amplifié le mouvement. C'est pourquoi la baisse s'est accélérée plutôt que de se dérouler progressivement.

Le mouvement de va-et-vient intrajournalier du S&P 500 montre une dynamique similaire. Les schémas rapides de baisse et de reprise lors des publications macroéconomiques reflètent souvent la couverture des courtiers, les effets gamma des options et les flux systématiques ajustant le risque en temps réel.

Cela ressemble-t-il à de la manipulation ?

Les graphiques ne prouvent pas la manipulation. Mais ils montrent des schémas couramment associés aux stop-runs et à l'extraction de liquidité :

- Des mouvements rapides vers des niveaux techniques évidents

- Des inversions immédiatement après l'amélioration de la liquidité

- De fortes hausses de vente agressive lors des effondrements

- Un alignement étroit avec les heures de trading américaines

Ces comportements sont typiques des marchés fortement endettés. Les moteurs les plus probables ne sont pas des individus, mais de grands fonds, des market makers et des stratégies systématiques opérant sur les marchés à terme, d'options et au comptant. Leur objectif n'est pas le contrôle narratif, mais l'efficacité d'exécution et la gestion des risques.

Dans la crypto, où l'effet de levier reste élevé et la liquidité s'amincit rapidement en dehors des fenêtres clés, ces flux peuvent sembler extrêmes.

Ce que cela signifie pour l'avenir

La vente n'invalide pas le signal de l'indice des prix à la consommation. L'inflation s'est véritablement refroidie, et cela reste favorable aux actifs à risque au fil du temps. Ce que le marché a connu était une réinitialisation du positionnement à court terme, et non une inversion macroéconomique.

À court terme, les traders surveilleront si Bitcoin peut se stabiliser au-dessus du support récent et si la pression de vente s'atténue à mesure que les liquidations se dissipent.

Si le volume de vente taker diminue et que le prix se maintient, les données de l'indice des prix à la consommation pourraient encore s'affirmer au cours des prochaines sessions.

Vous aimerez peut-être aussi

Prévisions de croissance américaine sous surveillance malgré une légère hausse, le marché crypto réagit peu

Règles SEC du Nigeria sur les cryptomonnaies expliquées : Les plateformes d'échange locales sont-elles en danger ?