IOSG : De « Fat Protocol » à « Fat Application », Interprétation du Narratif des Appchains en 2025

Par Jiawei @IOSG

Il y a trois ans, nous avons écrit un article sur Appchain, déclenché par l'annonce de dYdX concernant la migration de son protocole de dérivés décentralisé de StarkEx L2 vers la chaîne Cosmos et le lancement de sa version v4 en tant que blockchain indépendante basée sur le SDK Cosmos et le consensus Tendermint.

En 2022, Appchain était peut-être une option technologique relativement marginale. Alors que nous entrons en 2025, avec le lancement de plus en plus d'Appchains, particulièrement Unichain et HyperEVM, le paysage concurrentiel du marché évolue discrètement, et une tendance centrée sur Appchain se forme. Cet article explorera notre thèse sur Appchain sous cet angle.

Uniswap et Hyperliquid

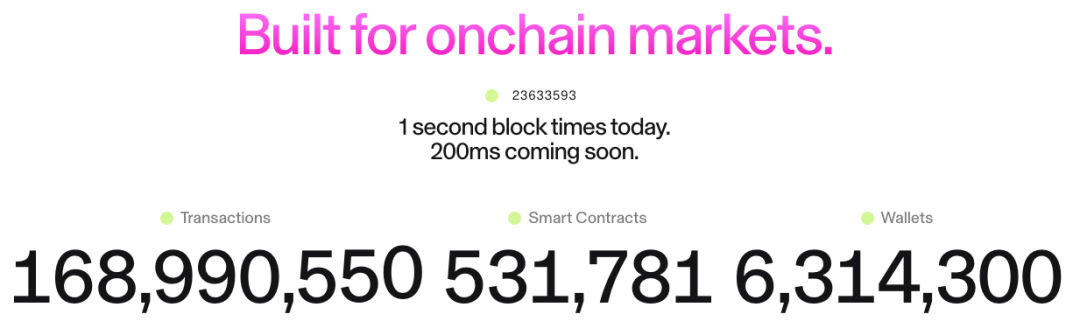

▲ Source: Unichain

L'idée d'Unichain a émergé assez tôt. Le fondateur de Nascent, Dan Elitzer, a publié "L'inévitabilité d'UNIchain" en 2022, soulignant l'échelle d'Uniswap, sa marque, sa structure de liquidité et sa demande de performance et de capture de valeur, pointant vers l'inévitabilité de son lancement. Les discussions sur Unichain se poursuivent depuis lors.

Unichain a été officiellement lancé en février, et plus de 100 applications et fournisseurs d'infrastructure y ont déjà construit. Sa TVL actuelle est d'environ 1 milliard de dollars, le classant parmi les cinq principales plateformes L2. Les Flashblocks avec un temps de bloc de 200ms et le réseau de vérification Unichain seront lancés à l'avenir.

▲ Source: DeFiLlama

En tant que perp, Hyperliquid a clairement eu besoin d'Appchain et d'une personnalisation profonde depuis le premier jour. En plus de ses produits principaux, Hyperliquid a également lancé HyperEVM, qui, comme HyperCore, est protégé par le mécanisme de consensus HyperBFT.

En d'autres termes, en plus de ses propres produits perp puissants, Hyperliquid explore également la possibilité de construire un écosystème. Actuellement, l'écosystème HyperEVM a dépassé 2 milliards de dollars en TVL, et des projets écologiques commencent à émerger.

Du développement d'Unichain et HyperEVM, nous pouvons intuitivement voir deux points:

- Le paysage concurrentiel L1/L2 commence à diverger. La TVL combinée des écosystèmes Unichain et HyperEVM dépasse 3 milliards de dollars. Ces actifs auraient été précédemment concentrés sur des plateformes L1/L2 à usage général comme Ethereum et Arbitrum. Le développement indépendant des applications de premier plan a directement conduit à une perte des sources de valeur fondamentales de ces plateformes, y compris la TVL, le volume de transactions, les frais de transaction et le MEV.

Dans le passé, L1/L2 et des applications comme Uniswap et Hyperliquid jouissaient d'une relation symbiotique: les applications apportaient de l'activité et des utilisateurs à la plateforme, tandis que la plateforme fournissait sécurité et infrastructure pour les applications. Maintenant, Unichain et HyperEVM sont devenus eux-mêmes des couches de plateforme, formant une relation concurrentielle directe avec d'autres chaînes L1/L2. Ils ne se font pas seulement concurrence pour les utilisateurs et la liquidité, mais aussi pour les développeurs, invitant d'autres projets à construire sur leurs chaînes. Cela a considérablement changé le paysage concurrentiel.

- Les chemins d'expansion d'Unichain et HyperEVM sont distincts des modèles L1/L2 existants. Alors que ces derniers construisent souvent d'abord l'infrastructure puis attirent les développeurs avec des incitations, le modèle d'Unichain et HyperEVM est d'abord axé sur le produit—ils établissent d'abord un produit de base éprouvé sur le marché avec une large base d'utilisateurs et une reconnaissance de marque, puis construisent un écosystème et des effets de réseau autour de ce produit.

Cette approche est plus efficace et durable. Au lieu d'"acheter" l'écosystème par des incitations élevées pour les développeurs, ils l'"attirent" par les effets de réseau et les avantages technologiques de leurs produits de base. Les développeurs choisissent de construire sur HyperEVM en raison des utilisateurs de trading à haute fréquence et des scénarios de demande réels qui s'y trouvent, et non en raison de vagues promesses d'incitation. C'est clairement un modèle de croissance plus organique et durable.

Qu'est-ce qui a changé au cours des trois dernières années?

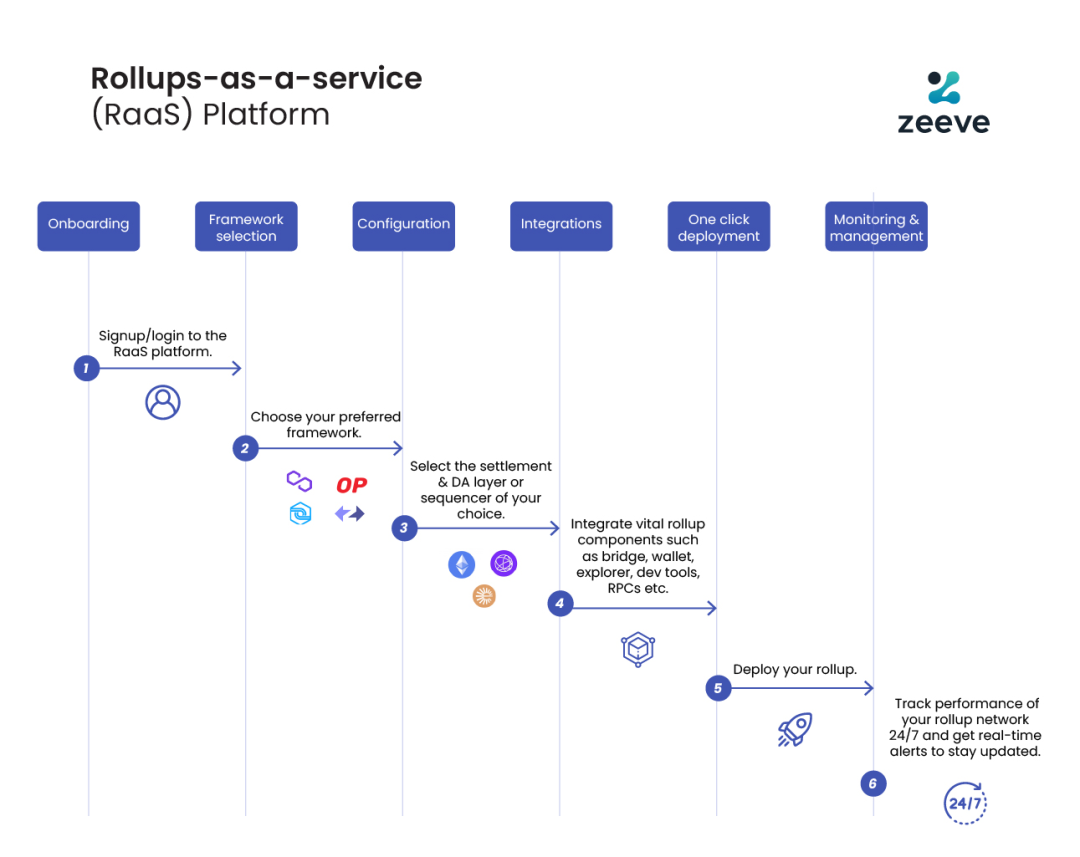

▲ Source: zeeve

Premièrement, la maturité de la pile technologique et le développement des fournisseurs de services tiers. Il y a trois ans, la construction d'un Appchain nécessitait que les équipes maîtrisent l'ensemble de la pile blockchain. Cependant, avec le développement et la maturité des services RaaS comme OP Stack, Arbitrum Orbit et AltLayer, les développeurs peuvent maintenant combiner des modules à la demande, de l'exécution et de la disponibilité des données au règlement et à l'interopérabilité, un peu comme l'utilisation de services cloud. Cela réduit considérablement la complexité d'ingénierie et l'investissement initial en capital nécessaires pour construire un Appchain. Le passage des modèles d'exploitation d'une infrastructure auto-construite à des services achetés offre flexibilité et faisabilité pour l'innovation au niveau de la couche d'application.

Deuxièmement, la marque et l'état d'esprit des utilisateurs sont des facteurs clés. Nous savons tous que l'attention est une ressource rare. Les utilisateurs sont souvent fidèles à la marque d'une application, pas à sa technologie sous-jacente: ils utilisent Uniswap pour son expérience utilisateur, pas parce qu'il fonctionne sur Ethereum. Avec l'adoption généralisée des portefeuilles multi-chaînes et d'autres améliorations de l'UX, les utilisateurs deviendront presque inconscients d'utiliser différentes chaînes—leurs premiers points de contact sont souvent les portefeuilles et les applications. Lorsque les applications construisent leurs propres chaînes, les actifs, les identités et les habitudes d'utilisation des utilisateurs sont intégrés dans l'écosystème de l'application, créant un puissant effet de réseau.

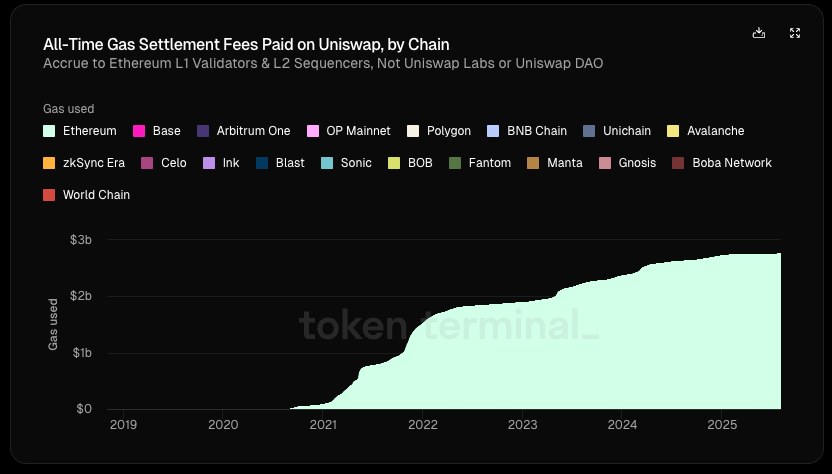

▲ Source: Token Terminal

Plus important encore, les applications recherchent de plus en plus la souveraineté économique. Dans les architectures L1/L2 traditionnelles, nous pouvons voir une tendance claire "de haut en bas" dans les flux de valeur:

- La couche d'application crée de la valeur (trading Uniswap, prêt Aave)

- Les utilisateurs paient des frais pour utiliser l'application (frais d'application + frais de gaz), une partie de ces frais va au protocole, et une partie va aux LPs ou à d'autres participants

- 100% des frais de gaz vont aux validateurs L1 ou aux trieurs L2

- Le MEV est divisé entre les chercheurs, les constructeurs et les validateurs dans différentes proportions

- En fin de compte, les tokens L1 capturent d'autres valeurs en plus des frais d'application grâce au staking

Dans cette chaîne, la couche d'application qui crée le plus de valeur en capture en réalité le moins.

Selon Token Terminal, sur les 6,4 milliards de dollars de création de valeur totale d'Uniswap (y compris les rendements LP, les frais de gaz, etc.), le protocole/développeurs, les investisseurs en actions et les détenteurs de tokens ont reçu moins de 1%. Depuis son lancement, Uniswap a généré 2,7 milliards de dollars de revenus de gaz pour Ethereum, ce qui représente environ 20% des frais de règlement d'Ethereum.

Mais que se passe-t-il si l'application a sa propre chaîne?

Ils peuvent collecter des frais de gaz pour eux-mêmes et utiliser leurs propres tokens comme tokens de gaz; internaliser le MEV, minimiser le MEV malveillant en contrôlant le trieur, et retourner le MEV bénin aux utilisateurs; ou personnaliser le modèle de frais pour obtenir une structure de frais plus complexe, etc.

Sous cet angle, chercher à internaliser la valeur devient le choix idéal pour les applications. Lorsque le pouvoir de négociation d'une application est suffisamment fort, elle exigera naturellement des avantages économiques plus importants. Par conséquent, les applications de haute qualité ont une faible dépendance à la chaîne sous-jacente, tandis que la chaîne sous-jacente a une forte dépendance aux applications de haute qualité.

résumé

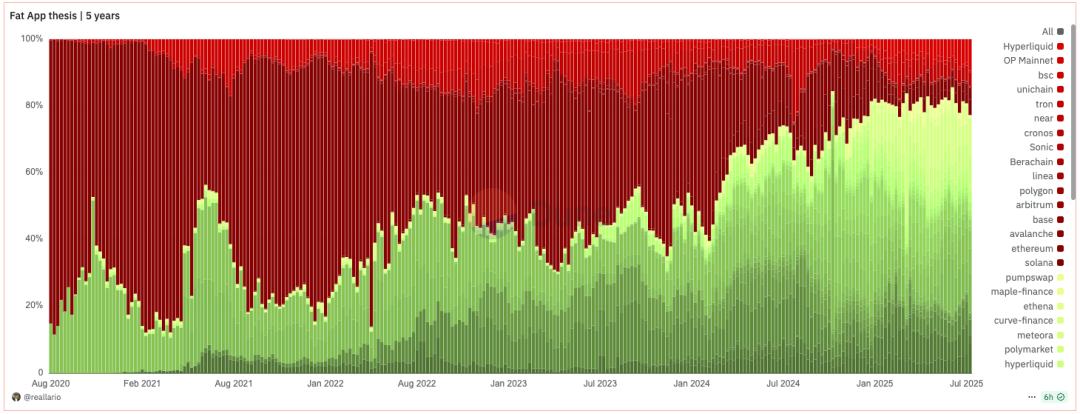

▲ Source: Dune@reallario

- Le graphique ci-dessus compare approximativement les revenus des protocoles (rouge) et des applications (vert) depuis 2020. Nous pouvons clairement voir que la valeur capturée par les applications a progressivement augmenté, atteignant environ 80% cette année. Cela peut, dans une certaine mesure, renverser la célèbre théorie de Joel Monegro des "protocoles gras, applications minces".

Nous assistons à un changement de paradigme de la théorie du "protocole gras" à la théorie de "l'application grasse". Historiquement, la logique de tarification des projets crypto s'est principalement concentrée sur les percées technologiques et le développement de l'infrastructure sous-jacente. À l'avenir, la tarification passera progressivement à une approche plus ciblée basée sur la marque, le trafic et la capture de valeur. Si les applications peuvent facilement construire leurs propres chaînes basées sur des services modulaires, le modèle traditionnel de "collecte de loyer" de L1 sera remis en question. Tout comme la montée en puissance du SaaS a réduit le pouvoir de négociation des géants traditionnels du logiciel, la maturité de l'infrastructure modulaire affaiblit également le monopole de L1.

À l'avenir, la capitalisation boursière des applications de premier plan dépassera sans aucun doute celle de la plupart des L1. La logique d'évaluation pour les L1 passera de "capturer la valeur totale de l'écosystème" à un "fournisseur de services d'infrastructure" stable, sécurisé et décentralisé. Son évaluation sera plus proche de celle des biens publics générant des flux de trésorerie stables, plutôt que des géants "monopolistiques" qui capturent la majorité de la valeur de l'écosystème. Sa bulle d'évaluation sera comprimée dans une certaine mesure. Les L1 devront également repenser leur positionnement.

- Notre point de vue sur Appchain est que, grâce à sa marque, à la sensibilisation des utilisateurs et à des capacités on-chain hautement personnalisées, Appchain peut mieux capturer la valeur utilisateur à long terme. À l'ère des "applications grasses", ces applications ne capturent pas seulement la valeur directe qu'elles créent, mais construisent également des blockchains autour d'elles, externalisant davantage la valeur et capturant la valeur de l'infrastructure. Elles sont à la fois des produits et des plateformes, servant à la fois les utilisateurs finaux et d'autres développeurs. En plus de la souveraineté économique, les applications de premier plan chercheront également d'autres droits souverains: le droit de décider des mises à niveau du protocole, de l'ordonnancement des transactions et de la résistance à la censure, et de la propriété des données utilisateur.

- Bien sûr, cet article explore principalement Appchain dans le contexte d'applications de premier plan comme Uniswap et Hyperliquid, qui ont déjà lancé Appchain. Le développement d'Appchain en est encore à ses débuts (Uniswap détient toujours 71,4% de la valeur totale (TVL) sur Ethereum). Des protocoles comme Aave, qui impliquent des actifs enveloppés et des garanties et qui dépendent fortement de la composabilité sur une seule chaîne, sont également moins adaptés à Appchain. Relativement parlant, les plateformes per dont les seules exigences externes sont les oracles sont plus adaptées à Appchain. De plus, Appchain n'est pas le meilleur choix pour les applications de niveau intermédiaire, nécessitant une analyse au cas par cas. Je ne m'étendrai pas davantage ici.

Vous aimerez peut-être aussi

Les institutions veulent du XRP, mais sans les complications – Evernorth a un plan

La Prévente Auction de Zero Knowledge Proof Vise 1,7 Milliard $ et des Rendements de 3000x, Surpassant DOGE & ADA Comme Principale Crypto Gagnante de 2026