TLDR:

- Truflation pokazuje, że inflacja w USA wynosi blisko 0,68%, podczas gdy Rezerwa Federalna utrzymuje restrykcyjne stanowisko w polityce pieniężnej

- Wzrost zaległości w spłacie kart kredytowych i niespłaconych kredytów samochodowych sygnalizuje późnocykliczny poziom stresu ekonomicznego

- Rynek pracy słabnie szybciej, niż przyznaje Fed, wraz ze wzrostem zwolnień i spowolnieniem rekrutacji w różnych sektorach

- Opóźnienie polityki pieniężnej oznacza, że szkody ekonomiczne mogą wystąpić, zanim Fed zareaguje na potwierdzone osłabienie w danych

Czy Fed jest już spóźniony z obniżkami stóp procentowych? To pytanie dominuje w dyskusjach rynkowych, ponieważ wskaźniki ekonomiczne coraz bardziej odbiegają od oficjalnych komunikatów banku centralnego.

Dane o inflacji w czasie rzeczywistym pokazują szybkie ochłodzenie, podczas gdy stres kredytowy i słabość rynku pracy przyspieszają w różnych sektorach. Rezerwa Federalna utrzymuje stopy na restrykcyjnych poziomach pomimo rosnących dowodów na spowolnienie gospodarcze.

Moment podjęcia działań stał się kluczowy, gdy analitycy debatują, czy prewencyjne obniżki czy reaktywne środki ukształtują kolejny cykl.

Opóźnienie polityki tworzy dylemat czasowy dla dostosowań stóp procentowych

Polityka pieniężna działa z poważnymi opóźnieniami między działaniem a wpływem ekonomicznym. Zmiany stóp procentowych wymagają miesięcy, aby w pełni wpłynąć na inwestycje biznesowe i wzorce wydatków konsumenckich.

Zanim oficjalne statystyki potwierdzą osłabienie, warunki podstawowe mogą ulec znacznemu pogorszeniu. Ten efekt opóźnienia budzi obawy dotyczące obecnej pozycji Fed.

Śledzenie inflacji w czasie rzeczywistym sugeruje, że presje cenowe dramatycznie ochłonęły od poprzednich szczytów. Według Bull Theory, "Truflation pokazuje inflację w USA na poziomie blisko 0,68%", podczas gdy Fed utrzymuje swoje ostrożne stanowisko w sprawie stabilności cen.

Ten odczyt jest sprzeczny z oświadczeniami banku centralnego podkreślającymi uporczywą inflację i utrzymujące się obawy. Różnica między alternatywnymi wskaźnikami a retoryką polityczną nadal się pogłębia.

Bull Theory podkreślił to rozbieżność w niedawnym komentarzu rynkowym, zauważając, że "Fed ciągle powtarza, że rynek pracy jest nadal silny" pomimo sprzecznych sygnałów.

Analiza podkreśliła, że zwolnienia, niespłacone kredyty i bankructwa rosną jednocześnie. Te zjawiska zazwyczaj pojawiają się, gdy restrykcyjna polityka zaczyna szkodzić słabszym uczestniom gospodarki.

Jednak oficjalna komunikacja nadal charakteryzuje gospodarkę jako fundamentalnie odporną.

Rynki kredytowe wysyłają sygnały ostrzegawcze późnego cyklu w segmentach konsumenckich i korporacyjnych. Zaległości w spłacie kart kredytowych wzrosły wraz ze wskaźnikami niespłaconych kredytów samochodowych.

Zgłoszenia upadłości korporacyjnych przyspieszają, ponieważ wyższe koszty kredytu obciążają nadmiernie zadłużone bilanse. Małe przedsiębiorstwa są szczególnie narażone, gdy koszty kapitału pozostają podwyższone przez długi czas.

Pogorszenie gospodarcze wyprzedza harmonogram rozpoznania przez Fed

Warunki na rynku pracy pokazują postępujące osłabienie pomimo twierdzeń banku centralnego o utrzymującej się sile. Spowolnienie rekrutacji i zwiększone ogłoszenia zwolnień malują inny obraz niż sugerują oficjalne oświadczenia.

Dane dotyczące trendów płacowych wskazują na umiarkowany popyt na pracowników w różnych branżach. Sytuacja na rynku pracy pogarsza się szybciej, niż przyznaje retoryka polityczna.

Równanie ryzyka przesunęło się od obaw inflacyjnych w kierunku zagrożeń deflacyjnych. Bull Theory ostrzegał, że "inflacja spowalnia wydatki, ale deflacja zatrzymuje wydatki," podkreślając niebezpieczeństwo opóźnionej reakcji politycznej.

Gdy konsumenci oczekują spadających cen, decyzje zakupowe przesuwają się w kierunku opóźnienia zamiast natychmiastowego działania. Firmy reagują, zmniejszając produkcję i obcinając wydatki na siłę roboczą.

Stres kredytowy służy jako wczesny wskaźnik nadmiernego zacieśnienia polityki w stosunku do zdolności ekonomicznych. Rosnące zaległości w kategoriach kredytowych pokazują, że gospodarstwa domowe i korporacje borykają się z obecnymi poziomami stóp.

Te presje zazwyczaj rozprzestrzeniają się od słabszych uczestników na szersze segmenty, jeśli warunki pozostają restrykcyjne. Szkody narastają, gdy stres finansowy przekłada się na zmniejszone wydatki i inwestycje.

Analityk postawił krytyczne pytanie: "Jeśli inflacja już się ochładza, jeśli rynek pracy już słabnie, jeśli stres kredytowy już rośnie, to utrzymywanie stóp restrykcyjnych zbyt długo może wzmocnić spowolnienie zamiast je stabilizować."

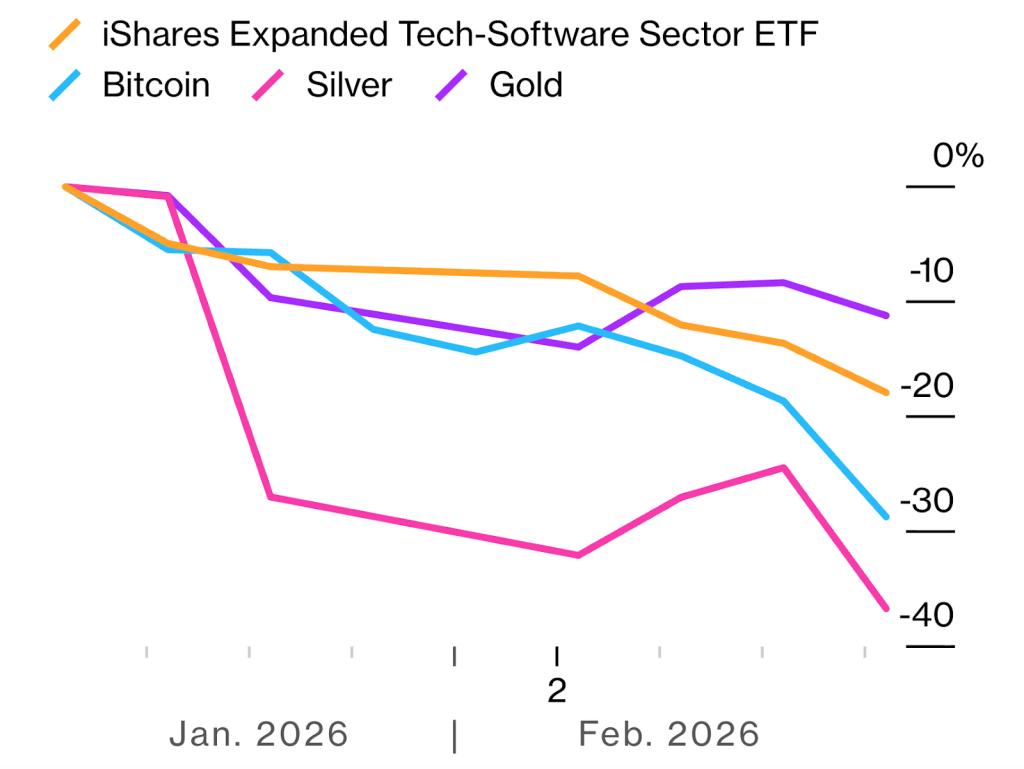

Rynki zaczęły wyceniać oczekiwania na odwrócenie polityki napędzane obawami o wzrost, a nie kontrolę inflacji. Kolejna faza może zależeć od tego, czy obniżki stóp nadejdą wystarczająco szybko, aby ustabilizować warunki, czy tylko zareagują na potwierdzoną recesję.

Wpis Czy Fed jest już spóźniony z obniżkami stóp procentowych? Znaki ostrzegawcze sugerują nadmierne zacieśnienie polityki ukazał się najpierw na Blockonomi.

Źródło: https://blockonomi.com/is-the-fed-already-too-late-for-rate-cuts-warning-signs-suggest-policy-overtightening/