Институты переходят к наличным: критический сигнал отказа от риска перед FOMC

BitcoinWorld

Институты переходят на наличные: критический сигнал снижения рисков перед FOMC

Готовятся ли крупные финансовые игроки к ненастной погоде? Новые данные раскрывают значительную тенденцию: институциональные пользователи переходят на наличные перед решающим декабрьским заседанием Федерального комитета по открытым рынкам. Это движение сигнализирует о растущей осторожности на рынках криптовалют, особенно вокруг Биктоина. Давайте рассмотрим, что означает это позиционирование с пониженным риском для инвесторов и почему это важно для вашей портфельной стратегии.

Почему институты переходят на наличные перед FOMC?

Согласно анализу XWIN Research Japan, хедж-фонды и институциональные инвесторы занимают оборонительные позиции. Исследование показывает четкую закономерность: в то время как запасы Биктоина на крупных биржах снижаются, депозиты стейблкоинов, таких как USDT и USDC, значительно растут. Это указывает на то, что опытные участники рынка снижают воздействие волатильных активов и накапливают инструменты, подобные наличным.

Это поведение не случайно. Институты обычно реализуют такие стратегии перед крупными рыночными событиями, которые могут вызвать волатильность. Заседания Федерального комитета по открытым рынкам представляют собой одно из таких критических событий, поскольку решения по процентным ставкам могут драматически повлиять на рисковые активы, включая криптовалюты.

Исторический паттерн: что происходило раньше?

Чтобы понять, почему институты переходят на наличные, мы должны изучить недавнюю историю. Между августом и октябрем перед объявлениями FOMC возникла похожая закономерность:

- Краткосрочные трейдеры открывали крупные длинные позиции

- Ставки финансирования резко возрастали

- Происходили немедленные развороты после объявления

- Биктоин демонстрировал короткие ралли перед разворотом от пиков

Этот исторический контекст помогает объяснить текущее поведение. Институты, похоже, извлекают уроки из прошлого опыта, когда преждевременный оптимизм приводил к внезапным разворотам. Их текущая оборонительная позиция предполагает, что они отдают приоритет сохранению капитала, а не спекулятивной прибыли.

О чем на самом деле говорят данные?

Анализ предоставляет несколько ключевых точек данных, которые подтверждают тенденцию перехода институтов на наличные:

- Открытый интерес по фьючерсам на Биктоин на CME остается неизменным

- Спотовые запасы Биктоина среди инвесторов-китов показывают незначительные изменения

- Приток стейблкоинов на биржи заметно увеличивается

- Резервы Биктоина на биржах продолжают снижаться

Эта комбинация факторов убедительно свидетельствует о том, что институты сосредоточены на упреждающем управлении рисками, а не на попытках предсказать направление рынка. Они готовятся к множеству возможных исходов, а не делают ставку на конкретный сценарий.

Как должны реагировать розничные инвесторы?

Когда институты переходят на наличные, розничные инвесторы должны обратить пристальное внимание. Хотя вам не нужно точно копировать институциональные стратегии, понимание их позиционирования может информировать ваши собственные решения. Рассмотрите эти подходы:

- Пересмотрите подверженность вашего портфеля рискам

- Рассмотрите возможность временного увеличения распределения наличных или стейблкоинов

- Избегайте крупных направленных ставок перед важными объявлениями

- Отслеживайте ставки финансирования и потоки на биржах для дополнительных сигналов

Помните, что институциональные движения не гарантируют конкретных ценовых результатов, но они указывают на преобладающие настроения среди опытных участников рынка.

Более широкая картина: управление рисками важнее прогнозирования

Самым важным выводом из этого анализа может быть то, что он раскрывает об институциональном мышлении. Данные предполагают, что крупные игроки не обязательно предсказывают крах рынка или ралли. Вместо этого они признают неопределенность и позиционируются соответственно.

Этот подход перехода институтов на наличные представляет собой сложное управление рисками. Снижая воздействие волатильных активов перед потенциально влияющими на рынок событиями, они сохраняют гибкость для реагирования на любой исход, который возникнет после заседания FOMC.

Заключение: навигация по неопределенности с институциональными подсказками

Тенденция перехода институтов на наличные перед декабрьским заседанием FOMC дает ценное представление о настроениях рынка. Хотя это не идеальный предиктор движения цен, такое оборонительное позиционирование сигнализирует о повышенной осторожности среди опытных инвесторов. Как всегда на рынках криптовалют, баланс между управлением рисками и поиском возможностей остается решающим. Понимая институциональное поведение, розничные инвесторы могут принимать более информированные решения в периоды повышенной неопределенности.

Часто задаваемые вопросы

Что именно означает "переход институтов на наличные"?

Это относится к хедж-фондам и крупным инвесторам, уменьшающим свои запасы волатильных активов, таких как Биктоин, и увеличивающим свои позиции в наличных или эквивалентах наличных, в основном стейблкоинах, таких как USDT и USDC, перед потенциально влияющими на рынок событиями.

Почему заседание FOMC так важно для крипторынков?

Федеральный комитет по открытым рынкам устанавливает политику процентных ставок США, что значительно влияет на глобальный аппетит к риску. Более высокие ставки обычно снижают спрос на спекулятивные активы, такие как криптовалюты, в то время как более низкие ставки могут увеличить спрос.

Должен ли я продавать свой Биктоин, когда институты переходят на наличные?

Не обязательно. Институциональное позиционирование предоставляет контекст, но не должно диктовать индивидуальные инвестиционные решения. Учитывайте свою собственную толерантность к риску, инвестиционный горизонт и портфельную стратегию, а не просто следуйте за институциональными движениями.

Как я могу отслеживать институциональные движения в крипто?

Отслеживайте данные о потоках на биржах, открытый интерес по фьючерсам CME, резервы стейблкоинов на биржах и отчеты от аналитических фирм, таких как CryptoQuant. Они предоставляют информацию об институциональном позиционировании.

Означает ли это, что Биктоин обязательно упадет после заседания FOMC?

Нет. Хотя оборонительное позиционирование предполагает осторожность, оно не гарантирует конкретных движений цен. Рынки могут непредсказуемо реагировать на объявления FOMC, иногда двигаясь в противоположном направлении от преобладающих ожиданий.

Как долго институты обычно поддерживают позиции в наличных?

Это варьируется, но оборонительное позиционирование вокруг заседаний FOMC обычно длится через объявление и непосредственные последствия, часто в течение нескольких дней, пока рынки переваривают информацию и последствия.

Нашли этот анализ полезным? Поделитесь им с другими инвесторами в социальных сетях, чтобы помочь им понять, почему институты переходят на наличные перед заседанием FOMC. Ваш репост может помочь кому-то принять более информированные инвестиционные решения в этот решающий период.

Чтобы узнать больше о последних тенденциях крипторынка, изучите нашу статью о ключевых событиях, формирующих институциональное принятие Биктоина и динамику цен.

Этот пост "Институты переходят на наличные: критический сигнал снижения рисков перед FOMC" впервые появился на BitcoinWorld.

Вам также может быть интересно

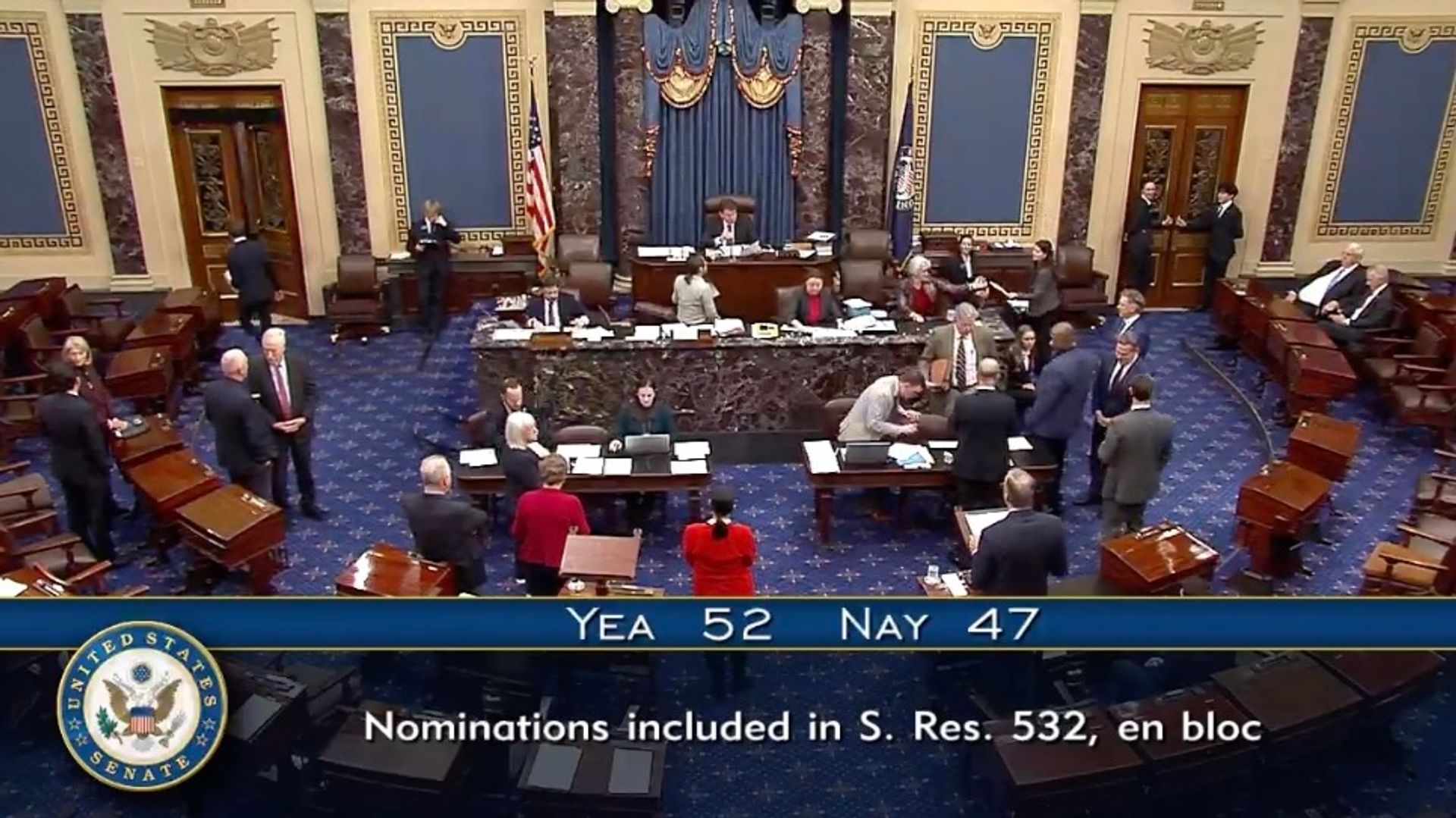

Сенат США движется к последнему голосованию по утверждению регуляторов криптовалют в CFTC, FDIC

Копировать ссылкуX (Twitter)LinkedInFacebookEmail

Киты Ethereum становятся бычьими; Смогут ли они подпитать ралли в конце года?