Saldos de ETH nas Exchanges Atingem Mínima de 10 Anos à Medida que a Oferta Diminui

- O fornecimento de ETH em exchanges centralizadas caiu para 8,7%, o nível mais baixo desde o lançamento do Ethereum.

- A ideia de futuros de gas de Vitalik Buterin e a meta de $20.000 de Tom Lee destacam as mudanças na dinâmica de fornecimento, taxas e preços para o Ethereum.

O Ethereum mantido em exchanges centralizadas caiu para o seu nível mais baixo desde o lançamento da rede em 2015, reduzindo o pool de moedas disponíveis para negociação imediata.

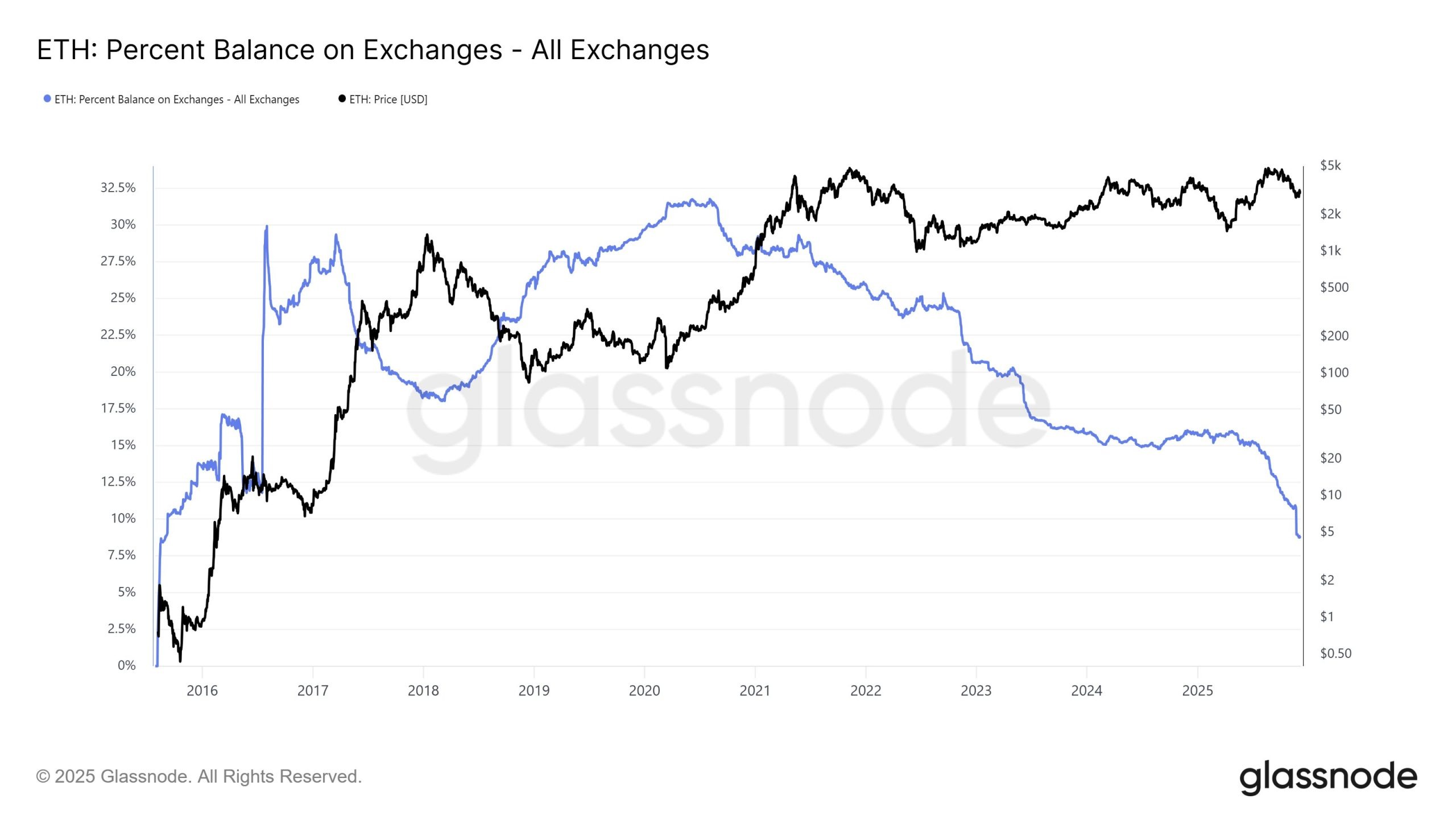

Dados on-chain da Glassnode mostram que apenas cerca de 8,7% do fornecimento total de ETH agora está em plataformas centralizadas. Em ciclos anteriores, essa participação subiu acima de 30%, já que os traders mantinham mais moedas em exchanges para compra e venda ativa.

O gráfico acompanha a participação das exchanges em relação ao preço do Ethereum em dólares. Mostra que, enquanto o preço passou por vários mercados altistas e baixistas, o saldo nas exchanges tem diminuído constantemente desde 2020.

Percentual de Saldo em Exchanges – Todas as Exchanges: Fonte: Glassnode no X

Percentual de Saldo em Exchanges – Todas as Exchanges: Fonte: Glassnode no X

Analistas dizem que o declínio sugere que mais ETH está se movendo para armazenamento de longo prazo, contratos de staking ou carteiras de autocustódia, em vez de permanecer em hot wallets de exchanges. Como resultado, o float líquido disponível para atender à nova demanda spot continua a diminuir.

Essas mudanças estruturais no fornecimento não definem o momento para o próximo grande movimento. No entanto, observadores do mercado notam que quando a demanda aumenta em um livro de ordens de exchange mais fino, as oscilações de preços podem se tornar mais acentuadas em ambas as direções porque menos moedas são imediatamente oferecidas para venda.

Buterin Propõe Ideia para Mercado de Futuros de Gas On-Chain no Ethereum

Enquanto isso, o cofundador do Ethereum, Vitalik Buterin, propôs um mercado de futuros on-chain sem confiança para gas para dar aos usuários maior visibilidade sobre as taxas de transação à medida que o uso da rede cresce, conforme apresentado em nossa cobertura recente.

Respondendo a perguntas sobre se o roteiro do Ethereum pode garantir baixos custos de gas, Buterin escreveu no X que o ecossistema deveria explorar um mercado que permita aos usuários fixar preços de gas para períodos futuros. Ele disse que tal sistema poderia ser construído em torno das taxas base do Ethereum, que estão no centro dos custos gerais de transação e se ajustam com a demanda.

Tom Lee, da Fundstrat, disse aos participantes da Binance Blockchain Week que um ciclo de Bitcoin mais forte poderia elevar o Ethereum acentuadamente, conforme mencionado em nosso briefing anterior. Ele disse que uma configuração de mercado melhor e um ambiente macro amigável poderiam colocar o Ethereum em uma posição forte para o próximo rally. Se essa visão se provar correta, Lee vê o ETH negociando acima de 20.000 dólares no início de 2026.

Você também pode gostar

O dispositivo eletrônico que todos descartamos, que contém 500 miligramas de ouro de 22 quilates

Mercado cripto em alerta enquanto a decisão da Fed desta semana não é apenas sobre taxas