台股上漲近2百點!法人仍叫好AI長多不變 建議這樣佈局

台股今天持續上攻,早盤一度漲近3百點,截至發稿為止,仍上漲近200點,連續第二天上漲。展望後市,法人依舊叫好,認為AI仍是長線主軸,建議投資人以長期投資視角看待,可佈局科技基金或台股ETF。

富蘭克林證券投顧指出,先前市場熱議「AI永動機」,近日則在Google發布性能強大的Gemini 3與Nano Banana Pro後激起通用AI晶片與客製化晶片(ASIC)之爭,無論如何,這都代表AI發展不斷前進,專家認為當前的AI浪潮並非投機性行為,而是全球成長新時代的基石,AI影響力將持續擴散至各產業,值此之際,布局能一手掌握多元AI投資機會的科技股票型基金將是一個好選項。

富蘭克林坦伯頓科技基金經理人強納森·柯堤斯認為,2026年與AI相關的結構性主題有三:

(1)生產力飛輪效應:AI已在科技、醫療、金融、工業等領域帶來生產力提升且創造正向循環,能將AI應用於關鍵痛點的公司都能創造價值。

(2)工業復興:AI正在變革實體經濟,機器人、自動化、數位孿生等技術正在重塑製造業、運輸業、建築業,並提高生產效率、減少浪費、增強安全性。

(3)能源演進:AI經濟高度依賴能源,故正推動大規模能源投資,也使電源管理、智慧電網、數位化優化等領域蘊藏機會。

微軟、亞馬遜、Google、Meta、甲骨文等超大規模雲端服務商,在資料中心基礎設施的投資,2025年約達3700億美元,這些投資將為美國GDP貢獻0.7至1個百分點;麥肯錫預計,至2040年每年AI將為全球貢獻15.5兆至23兆美元經濟產值,而生產力復興的故事並不僅限於美國,AI在於成熟國家與新興國家幫助緩解人口老化、結構性效率低下等問題,其中,新興市場透過在農業、製造業、金融領域應用AI實現了跨越式發展。

富蘭克林證券投顧表示,儘管市場不斷對當前的AI投資熱潮抱有疑慮,但綜觀歷史,基礎建設投資高峰通常會達到GDP的2%-5%,如:1920年代的製造業電氣化與1990年代的網路榮景,然過去1年美國AI投資規模仍不到GDP的1%,而AI的潛在經濟效益也足夠巨大,足以支撐數兆美元投資週期,故建議投資人應以長期投資視角看待AI。

根據統計,若從1980年以來便投資那斯達克綜合指數,截至今年11月累積報酬高達196倍,此外,在1971年2月至2025年11月任意期間定期定額投資那斯達克綜合指數三年平均報酬約達20.73%。

群益投信指出,2026年AI科技題材蓄熱下,後市行情還是可期,投資人可以主動選股策略,即時掌握科技創新投資契機,建議投資人可趁年底進場,及時參與2026年台灣科技股完整投資契機,首要焦點應放在AI相關科技產業及其供應鏈,包括電源管理、BBU系統、高效能運算基礎設施以及半導體設備廠務工程等,具備較高的成長潛力,且大盤歷經11月動盪後,12月進場可望掌握2026年的科技股投資契機。

法人觀察過去3年,台積電與科技類股族群表現,有不少科技股年度漲幅都能贏過大盤及護國神山,就今年以來報酬率來看,台積電上漲35%,但市值500大的科技股中,漲贏台積電的科技類股就有106檔,平均漲幅高達102%。

法人說,台灣科技創新題材商機多元,投資科技股不能只聚焦特定個股,更應該主動選股掌握先機,或是透過主動式台股ETF來佈局。像是12月即將募集的主動群益科技創新ETF(00992A),即是鎖定科技股的台股科技主動式ETF。

再看主動統一台股增長ETF(00981A),近半年報酬率高達60.96%,不僅遠勝加權指數,還在全市場65檔台股一般型ETF排名第一。

00981A以營運穩健成長的大型股為核心,並配置部分具備高潛力的中小型股,為投資組合進一步增添動能:統一投信旗下另一檔主動統一全球創新ETF(00988A),則是聚焦海內外各產業創新趨勢,投資主軸包括AI硬體供應鏈、核電供應鏈/關鍵資源及電力設備等,主要投資區域為美股,搭配台股、日股及歐股,適合想抓住全球創新趨勢的投資人。

中租基金平台分析指出,AI浪潮正開啟一場長達數十年的「超級週期」,深度與廣度已非傳統五至七年的經濟循環可比擬。在企業獲利強勁及明年降息環境漸趨明朗的前提下,投資人應著眼於長期趨勢,並利用市場拉回時機,建立紀律性的扣款機制。

中租基金平台總經理蘇皓毅分析,歷史上的每一次重大科技創新都開啟了長期循環。當前AI科技仍處於起始階段,巨頭對AI基礎建設的部署是以十年甚至數十年的角度來規劃。雖然市場對雲端服務商(CSP)舉債、巨頭相互持股,以及估值等議題有所疑慮,以致近期股市修正拉回,但數據顯示,全球主要AI領先企業如ChatGPT、Gemini等之年度經常性營收(ARR)仍持續穩健增長,證實這股趨勢的持續性。

他強調,企業財務架構應符合其「長期發展目標」,而非僅著眼於「短期財務數字」。

然而,蘇皓毅提醒,在AI科技快速成長的過程中,最大的制約因素可能來自電力供應。根據國際能源署(IEA)報告,全球數據中心電力需求到2030年將增長超過一倍,達到約945太瓦時(TWh),佔全球總用電量3%,未來一個大型資料中心的耗電量可能等同於200萬戶家庭用電。因此,面對AI吃電怪獸的高要求,除了電網基礎建設的升級,改善資料中心的軟硬體效率也是未來需面對的關鍵課題。

貨幣政策方面,蘇皓毅認為美國聯準會12月降息一碼機率較高,加上明年5月將有新任聯準會主席上任,2026年降息空間可望進一步擴大;2026年大而美減稅方案上路,將為市場創造更有利的投資環境。

蘇皓毅認為,儘管市場短期震盪,但並非代表AI趨勢的反轉,相關產業強勁成長仍不停歇,在美國強勁企業獲利的支持下,經濟體質仍佳且韌性良好。投資人必須堅持利用股市拉回的機會,向下設好紀律扣款加碼機制。

玉山銀行投資研究中心分析,Fed降息循環延續加上AI趨勢帶動企業盈餘成長,以及第四季美國期中選舉行情的加持,預期2026年金融市場趨於震盪上行格局,期間股價波動及Fed新任主席的不確定性可能增加市場波動,玉山銀行建議適量分配股票、債券及另類資產比例,為資產組合打造「黃金三角」韌性配置。

(資料來源:威傳媒新聞-WinNews)

您可能也會喜歡

以太幣 (ETH) 數位資產庫藏公司在加密貨幣利好因素增強下表現優於同行:B. Riley

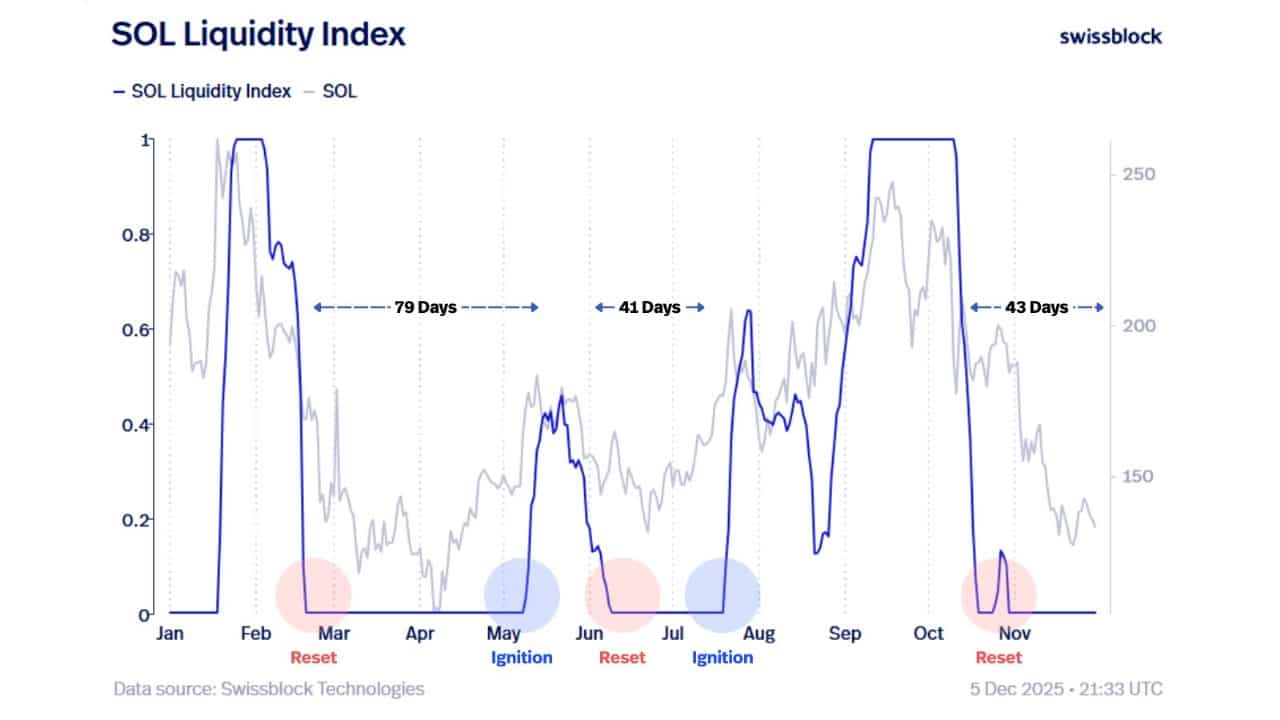

Solana 價格飆升了 4%,即使 Glassnode 警告 SOL 流動性處於「深度熊市」水平