UK Finance i największe banki w Wielkiej Brytanii startują z pilotażem cyfrowego funta

Wielka Brytania otwiera nowy rozdział w historii bankowości i cyfrowych płatności. UK Finance i największe banki, ogłosiły uruchomienie dwuletniego programu pilotażowego z zakresu kryptowalut. Wspomniana organizacja zrzesza ponad 300 instytucji finansowych

Jego celem jest przetestowanie tokenizowanych depozytów w funtach. W projekt zaangażowało się sześć największych banków działających na brytyjskim rynku, czyli Barclays, HSBC, Lloyds Banking Group, NatWest, Nationwide i Santander.

Pilotaż potrwa do połowy 2026 roku. To jeden z najbardziej ambitnych kroków w kierunku cyfryzacji pieniądza w Europie.

Przyszłość transakcji, czyli programowalne funty

Podstawę technologiczną dla projektu zapewni Quant Network, firma z siedzibą w Londynie. Firma specjalizuje się w interoperacyjności blockchainów. Współpraca z gigantami bankowości ma umożliwić stworzenie środowiska, w którym pieniądz nie tylko krąży szybciej, ale staje się programowalny.

Gilbert Verdian, założyciel i dyrektor generalny Quant, podkreślił:

Takie podejście ma zmienić sposób wymiany wartości w Internecie. Objąć ma zarówno najprostsze płatności za zakupy online po rozliczanie skomplikowanych instrumentów finansowych.

Trzy kluczowe scenariusze wykorzystania

W ramach testów banki skupią się na trzech konkretnych obszarach:

- Płatności na rynkach online – tokenizowane depozyty mają zredukować liczbę oszustw w handlu internetowym, wzmacniając zaufanie między kupującymi a sprzedawcami.

- Procesy hipoteczne – cyfryzacja rozliczeń przy kredytach hipotecznych pozwoli na większą transparentność i szybsze finalizowanie transakcji, jednocześnie ograniczając ryzyko fałszerstw.

- Rozliczanie obligacji – połączenie tokenizowanych pieniędzy z tokenizowanymi aktywami może uprościć rozrachunek obligacji i innych papierów wartościowych.

Kontynuacja doświadczeń z Regulated Liability Network

Pilotaż GBTD nie jest pierwszym krokiem UK Finance w stronę cyfrowych rozwiązań. Już w 2024 roku przeprowadzono eksperyment w ramach Regulated Liability Network, gdzie testowano wspólną infrastrukturę rozliczeniową. W projekcie uczestniczyły instytucje takie jak Citi, Mastercard, Standard Chartered czy Visa.

Wnioski były obiecujące. Raport UK Finance wskazał, że zastosowanie blockchainu w systemie przetwarzającym rocznie 14,5 biliona dolarów mogłoby ograniczyć liczbę nieudanych transakcji, zwiększyć przejrzystość i znacząco obniżyć koszty.

Jana Mackintosh, dyrektor ds. płatności w UK Finance, zauważyła:

Tokenizacja aktywów nabiera tempa

Wielka Brytania staje się poligonem doświadczalnym dla tokenizacji. W marcu Ministerstwo Skarbu ogłosiło pilotaż cyfrowych obligacji skarbowych DIGIT, które mają być emitowane i rozliczane na blockchainie.

Równocześnie London Stock Exchange Group uruchomiła platformę Digital Markets Infrastructure dla tokenizacji funduszy prywatnych.

Światowe prognozy pokazują skalę nadchodzącej rewolucji. Według Standard Chartered rynek tokenizowanych aktywów może osiągnąć wartość 30,1 biliona dolarów do 2034 roku. Już dziś sektor ten wzrósł o 80% w ciągu ostatnich dwóch lat, osiągając rekordowy poziom 17,4 miliarda dolarów.

Jak zauważyła Erin Chen, prezes Injective Labs:

Gdzie w tym wszystkim miejsce dla nowych projektów krypto?

Transformacja sektora bankowego pokazuje, że blockchain i tokenizacja wychodzą poza hermetyczny do niedawna świat kryptowalut, tworząc realne rozwiązania dla instytucji finansowych. Inwestorzy indywidualni szukają z kolei projektów, które łączą tradycyjne waluty z innowacjami znanymi z DeFi.

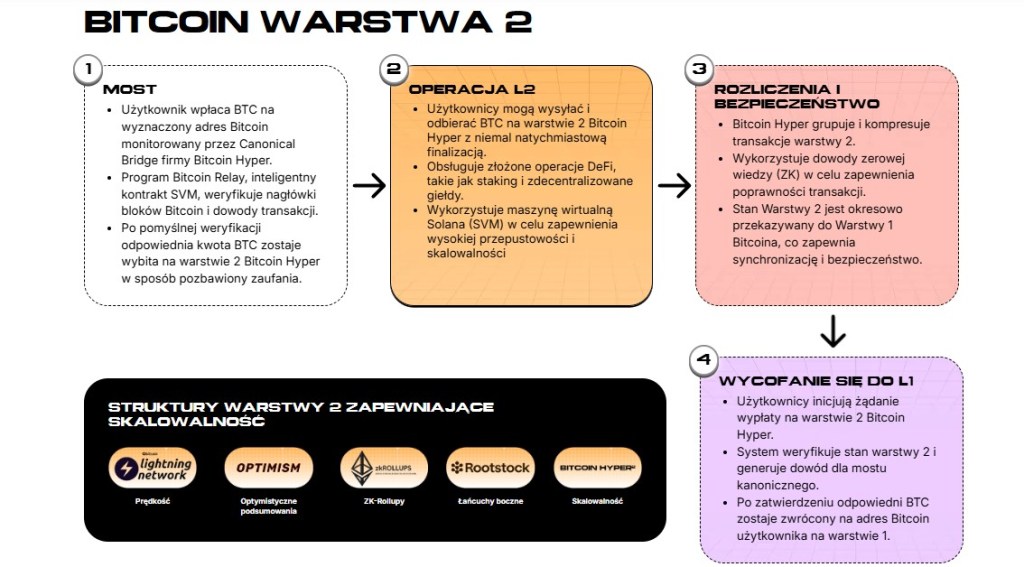

W trzecim kwartale 2025 roku usta ekspertów niczym zsynchronizowane mówiły jednym głosem Bitcoin Hyper. $Hyper to nowy projekt infrastrukturalny, który rozwija niezależną warstwę drugą dla Bitcoina.

Jego rdzeniem jest środowisko Solana Virtual Machine, co umożliwia błyskawiczne i tanie transakcje oraz dostęp do aplikacji finansowych opartych na inteligentnych kontraktach.

Bitcoin Hyper działa jako pomost między siecią Bitcoina a nowoczesnymi narzędziami DeFi. Dzięki mechanizmowi tokenizacji użytkownicy mogą przenosić BTC do warstwy Hyper i korzystać z funkcji stakingu, pożyczek czy yield farmingu.

Bezpieczeństwo i przejrzystośćProjekt zyskał uwagę inwestorów, gromadząc w przedsprzedaży ponad 18 milion dolarów. Audyt przeprowadzony przez Coinsult nie wykazał luk bezpieczeństwa, a twórcy podkreślają brak specjalnych alokacji dla insiderów.

To podejście buduje zaufanie w społeczności, zwłaszcza w kontekście pytań inwestorów – jakie altcoiny kupić? Projekty takie jak Bitcoin Hyper mogą stanowić odpowiedź dla osób szukających nowych możliwości w przestrzeni blockchain.

Integracja z ekosystememToken $HYPER opiera się na standardach ERC-20 i BEP-20, co umożliwia jego obsługę w popularnych portfelach, takich jak MetaMask. Dodatkowo integracja z aplikacją Best Wallet pozwala na prosty zakup i natychmiastowe rozpoczęcie stakingu.

Proces zakupu został maksymalnie uproszczony. Użytkownik może nabyć tokeny za ETH, USDT, USDC, BNB lub kartę płatniczą. To przykład, jak kupić kryptowaluty bez konieczności przechodzenia skomplikowanych procedur.

Czy banki i krypto mogą iść w jednym kierunku?

Pilotaż tokenizowanego funta w Wielkiej Brytanii pokazuje, że technologia blockchain przestaje być wyłącznie domeną startupów i trafia do najważniejszych instytucji finansowych.

Banki szukają sposobów na redukcję kosztów, zwiększenie bezpieczeństwa i otwarcie się na przyszłość cyfrowych aktywów. Adaptacja do nowych standardów to także konieczność, przy coraz bardziej wymagających klientach.

Dla inwestorów indywidualnych oznacza to szanse na zakup cyfrowych aktywów z dużym potencjałem wzrostu. Rynek nowych kryptowalut rozwija się równolegle do projektów instytucjonalnych.

Pewne jest, że tokenizacja nie jest już wizją, lecz procesem, który właśnie nabiera rozpędu. I zarówno banki, jak i projekty krypto, mają w nim swoje miejsce.

You May Also Like

REX Shares’ Solana staking ETF sees $10M inflows, AUM tops $289M for first time

Why Everyone Is Talking About Saga, Cosmos, and Mars Protocol