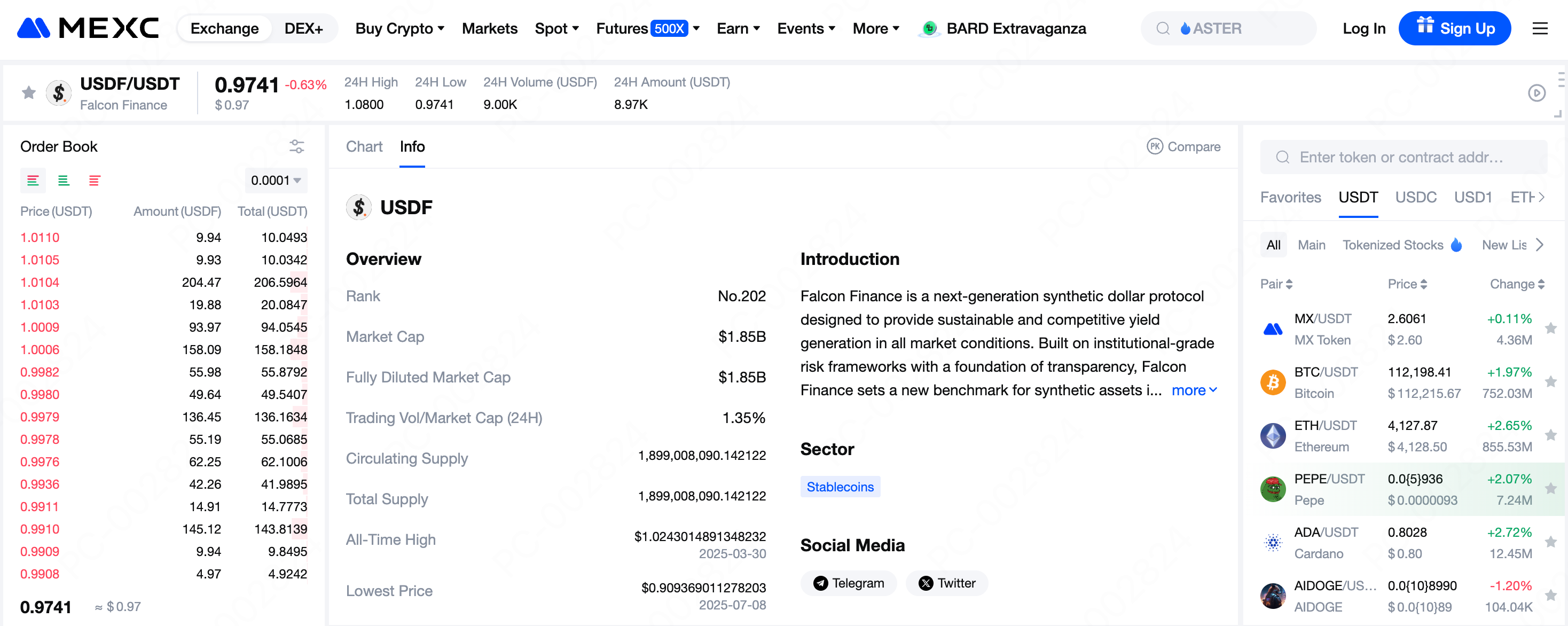

Ang USDf ay isang overcollateralized na sintetikong dolyar na binuo sa Ethereum, na may kasalukuyang circulating supply na humigit-kumulang 1.899 bilyon at market rank na #202.

Sinusuportahan ng USDf ang parehong stablecoin at non-stablecoin asset bilang collateral, na may dynamic na collateral ratio upang matiyak ang seguridad ng sistema.

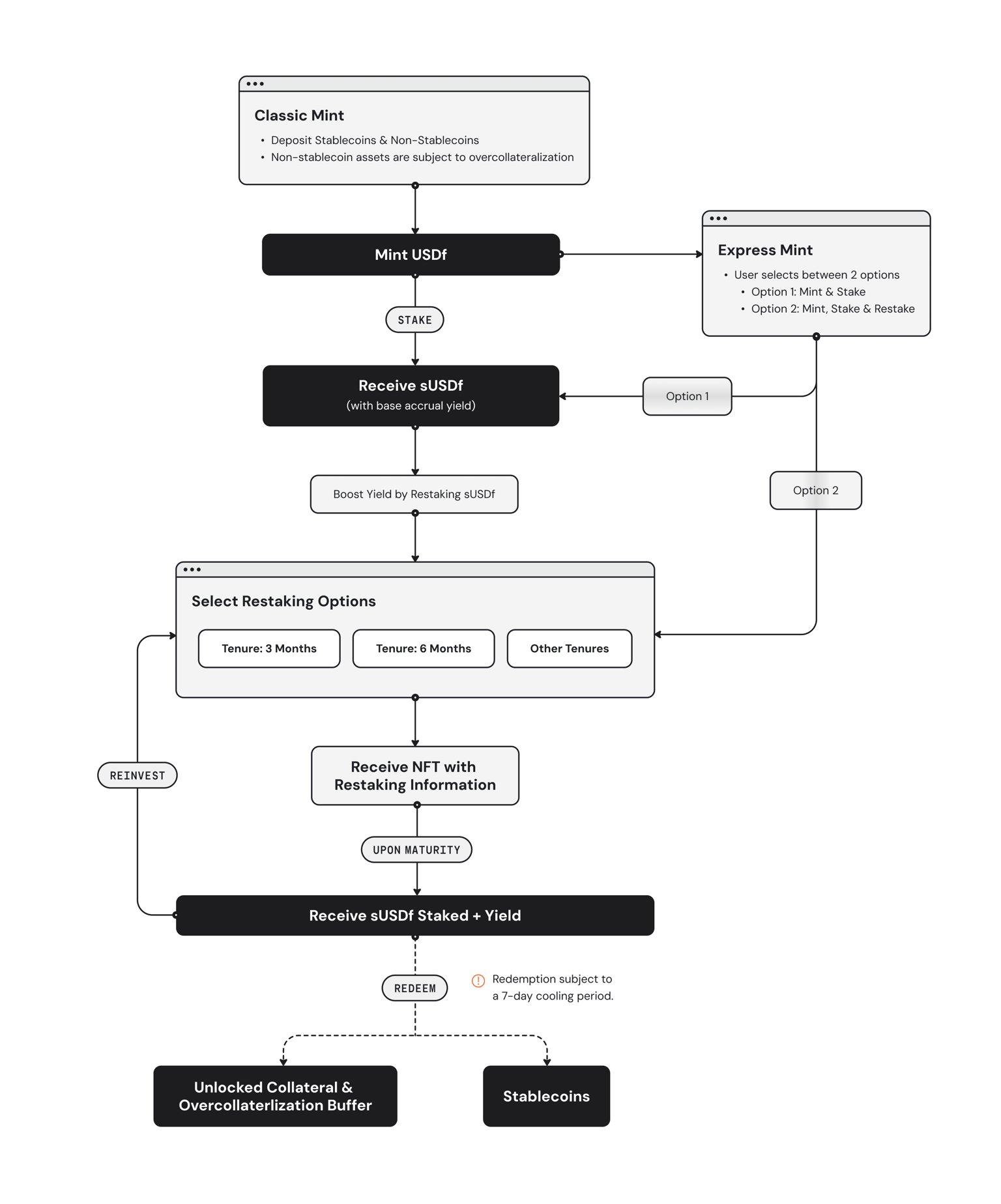

Gumagamit ang USDf ng dual minting na mekanismo (classic at innovative) para makapagsilbi sa mga user na may iba't ibang kagustuhan sa panganib.

Ang USDf ay nagpapanatili ng 1:1 peg sa US dollar sa pamamagitan ng delta-neutral na mga estratehiya at arbitrage na mekanismo.

Sa pag-stake ng USDf, ang mga user ay maaaring makakuha ng sUSDf yield token at lumahok sa mga multi-layered yield na programa.

Ang USDf ay ang overcollateralized na sintetikong dolyar ng Falcon Finance. Maaaring mag-mint ng USDf ang mga user sa pamamagitan ng pagdeposito ng mga kwalipikadong collateral asset, na kinabibilangan ng mga stablecoin (gaya ng USDT, USDC, at DAI) pati na rin ang mga hindi stablecoin na asset (gaya ng BTC, ETH, at mga piling altcoin). Tinitiyak ng overcollateralization framework na ang halaga ng collateral ay palaging lumalampas sa ibinigay na halaga ng USDf, na nagpapanatili ng katatagan sa ilalim ng iba't ibang mga kondisyon ng merkado.

Ang collateral na ginamit sa pag-mint ng USDf ay pinamamahalaan gamit ang mga estratehiya sa market-neutral. Pinapanatili ng paraan na ito ang mga asset na ganap na naka-back up habang pinapaliit ang epekto ng directional price volatility, na nagpapatibay sa pagiging maaasahan ng USDf bilang isang overcollateralized synthetic dollar.

Tandaan: Ang Falcon Finance ay itinatag ni Andrei Grachev, Partner sa DWF Labs, at nakakuha ng estratehikong pamumuhunan na $10 milyon mula sa World Liberty Financial.

Ang USDf ng Falcon Finance ay kumakatawan sa isang bagong henerasyon ng mga synthetic na asset sa DeFi. Bilang isang overcollateralized synthetic dollar protocol, layunin ng USDf na tugunan ang mga hamon na kinakaharap ng mga tradisyonal na stablecoin, kabilang ang mga panganib sa sentralisasyon, mababang yield, at kawalan ng katiyakan sa regulasyon.

Ayon sa pinakabagong data mula sa MEXC, ang USDf ay kasalukuyang nasa #202 sa merkado ng crypto, na may kabuuan at nagpapalipat-lipat na supply na 1,898,676,740.67 token. Ang USDf ay inisyu sa Ethereum, at umabot sa all-time high na $1.024 noong Marso 30, 2025, habang ang all-time low ay $0.909 noong Hulyo 8, 2025. Ang medyo makitid na hanay ng kalakalan na ito ay nagpapakita ng pagiging epektibo ng pinagbabatayan nitong disenyo ng mekanismo.

Ipiniposisyon ng Falcon Finance ang USDf bilang isang synthetic na asset na binuo sa isang institutional-grade risk framework, na nagbibigay-diin sa transparency at sustainability. Ang pagpoposisyon na ito ay naiiba sa iba pang mga stablecoin na proyekto sa merkado at nagtatakda ng bagong benchmark sa desentralisadong espasyo sa pananalapi.

Ang pagtukoy sa tampok ng USDf ay nakasalalay sa flexible nitong estratehiya sa pagtanggap ng collateral. Maaaring mag-mint ng USDf ang mga user gamit ang dalawang pangunahing kategorya ng mga asset:

1) Stablecoin Collateral: Kasama ang mga pangunahing stablecoin gaya ng USDT, USDC, at DAI. Dahil ang mga asset na ito ay matatag sa presyo, kadalasan ay nakakagawa sila ng USDf sa 1:1 ratio, na nag-aalok sa mga user ng simple at direktang paraan ng pagpasok.

2) Non-Stablecoin Collateral: May kasamang BTC, ETH, at mga piling altcoin. Ang mga asset na ito ay nangangailangan ng overcollateralization, na may mga collateral ratio na dynamic na inaayos batay sa volatility, liquidity, at pag-uugali ng merkado. Halimbawa, ang ETH ay maaaring mangailangan ng 150% collateral ratio, habang ang mga altcoin na lubhang pabagu-bago ay maaaring mangailangan ng 200% o higit pa.

Ang sari-saring collateral na estratehiyang ito ay hindi lamang nagpapalawak ng potensyal na base ng user ng USDf ngunit binabawasan din ang sistematikong panganib sa pamamagitan ng pag-iba-iba ng asset.

Gumagamit ang Falcon Finance ng isang matalinong sistema ng pamamahala sa panganib na dynamic na nag-aayos ng mga collateral ratio sa real time batay sa mga kondisyon ng merkado. Kabilang sa mga pangunahing salik na isinasaalang-alang ay:

Makasaysayan at kasalukuyang pagbabago-bago ng asset

On-chain at off-chain na lalim ng liquidity

Market-wide risk appetite at macroeconomic na kapaligiran

Pagkalantad sa panganib na partikular sa protocol at paglalaan ng asset

Sa pamamagitan ng mekanismo ng adaptive adjustment na ito, binabalanse ng USDf ang kaligtasan na may pinakamainam na kahusayan sa kapital para sa mga user.

Kinakatawan ng Classic Minting ang pinakapangunahin at prangkang paraan ng paglikha ng USDf. Ang proseso ay gumagana tulad ng sumusunod:

Pagkatapos piliin ng mga user ang mga collateral na asset, awtomatikong tinutukoy ng sistema ang mga parameter ng pagmi-mint batay sa uri ng asset. Kung stablecoins ang gagamitin, ang USDf ay maaaring i-mint nang direkta sa isang 1:1 ratio. Kung gagamitin ang BTC, ETH, o iba pang pabagu-bagong asset, kinakailangan ang overcollateralization. Ang buong proseso ay awtomatikong isinasagawa sa pamamagitan ng mga smart contract, na tinitiyak ang pagiging patas at transparency nang walang manu-manong interbensyon.

Ang kalamangan ng Classic Minting ay nakasalalay sa pagiging simple at predictability nito. Madaling mauunawaan at magamit ito ng mga bagong user, habang ang mga may karanasang user ay makakapag-execute nang mabilis, na nagpapahusay sa capital efficiency.

Ang Makabagagong Minting ay nagbibigay-daan sa mga user na mag-mint ng USDf sa pamamagitan ng pagdedeposito ng mga non-stablecoin asset habang nililimitahan ang kanilang exposure sa potensyal na pagtaas ng presyo. Naka-lock ang collateral para sa isang nakapirming termino na 3 hanggang 12 buwan. Sa oras ng pag-minting, dapat itakda ng mga user ang mga sumusunod na pangunahing parameter:

Ang collateral ay sinusubaybayan sa buong panahon ng lock-up. Depende sa paggalaw ng presyo sa panahon o sa pagtatapos ng termino, mayroong tatlong posibleng resulta:

1) Kung ang presyo ng collateral ay bababa sa presyo ng likidasyon anumang oras sa panahon ng termino: Ang collateral ay tatanggalin upang protektahan ang protocol. Sa kasong ito, mawawalan ang user ng lahat ng karapatan sa orihinal na collateral. Gayunpaman, pinapanatili pa rin ng user ang USDf na minted sa simula, na maaaring i-redeem para sa mga sinusuportahang stablecoin gaya ng USDT o USDC.

2) Kung mananatili ang presyo ng collateral sa pagitan ng presyo ng likidasyon at ng strike price sa pagtatapos ng termino: Maaaring ibalik ng user ang orihinal na minted na USDf upang mabawi nang buo ang kanilang collateral. Nagbibigay-daan ito sa user na mabawi ang kanilang mga asset habang nakikinabang pa rin sa liquidity ng USDf sa panahon ng termino. Ang isang 72-oras na palugit (simula sa maturity) ay ibinibigay upang mag-withdraw ng collateral.

3) Kung tumaas ang presyo ng collateral kaysa sa strike price sa pagtatapos ng termino: Isasara ang collateral, at mawawalan ang user ng lahat ng karapatan sa orihinal na asset. Sa halip, ang user ay tumatanggap ng karagdagang USDf na kinakalkula bilang: (Strike Price × Collateral na Halaga) – Minted USDf. Ang karagdagang USDf na ito ay sumasalamin sa halaga ng collateral sa napagkasunduang antas ng strike, na epektibong nagla-lock sa upside sa USDf form.

Paghahambing | USDT | USDf |

Issuer | Tether (centralized) | Falcon Finance (desentralisado) |

Mekanismo ng Pag-isyu | Na-back sa 1:1 ng fiat reserves | Overcollateralized minting |

Mga Uri ng Collateral | USD cash, panandaliang treasuries, tradisyonal na financial asset | Maramihang crypto asset (stablecoins + pangunahing token) |

Transparency | Umaasa sa mga third-party na pag-audit, limitadong transparency | Ganap na on-chain, lubos na transparent |

Mga Pangunahing Panganib | Sentralisasyon, mga panganib sa regulasyon | Panganib sa smart contract, pagkbabago-bago ng collateral |

Posisyon sa Merkado | Pinakamalaking stablecoin ayon sa market cap, pinakamataas na liquidity | Medyo bago, niranggo sa #202 |

Saklaw ng Paggamit | Malawakang tinatanggap sa mga pandaigdigang merkado ng crypto | Pangunahin sa loob ng ecosystem ng Falcon Finance |

Mekanismo ng Yield | Walang katutubong yield, nangangailangan ng pagpapautang | Sini-stake ang yields hanggang 200% APY |

Umiikot na Supply | Humigit-kumulang $120B | Humigit-kumulang $1.899B |

Ang Falcon Finance ay nagpapanatili ng peg ng USDf sa pamamagitan ng kumbinasyon ng delta-neutral at market-neutral na mga estratehiya. Kapag nagdeposito ang mga user ng collateral, ang protocol ay nagde-deploy ng mga asset sa mga sentralisado at desentralisadong lugar, na nagbabantay laban sa pagbabago ng presyo.

Halimbawa, kung ang isang user ay nagdeposito ng 1 ETH (na nagkakahalaga ng $3,000), ang protocol ay maaaring magbukas ng maikling posisyon ng katumbas na halaga sa Futures market. Tinitiyak nito na anuman ang paggalaw ng presyo ng ETH, ang halaga ng USD ng collateral ay nananatiling stable, na pinapanatili ang katatagan ng USDf.

Ang estratehiyang ito, na malawakang napatunayan sa tradisyonal na pananalapi, ay inilapat nang makabago sa DeFi ng Falcon Finance upang makamit ang epektibong paghihiwalay sa panganib.

Kapag ang USDf ay lumihis mula sa $1 na peg nito sa pangalawang merkado, ang mga arbitrageur ay maaaring kumita sa mga paraan na nagpapanumbalik ng ekwilibriyo:

Presyo sa itaas ng $1: Ang mga arbitrageur ay gumagawa ng USDf sa pamamagitan ng protocol (gastos = $1) at ibinebenta ito sa merkado sa >$1, pinapataas ang supply at ibinababa ang presyo.

Presyo sa ibaba ng $1: Ang mga arbitrageur ay bumibili ng USDf nang mura sa merkado at tinubos ito para sa $1 na halaga ng collateral, binabawasan ang supply at itinataas ang presyo.

Sa matinding kondisyon ng merkado, kung ang halaga ng collateral ay bumaba nang husto, ang protocol ay nag-a-activate ng mekanismo ng likidasyon. Kapag mas mababa sa threshold ang mga collateral ratio, maaaring bayaran ng mga liquidator ang bahagi o lahat ng utang, na tumatanggap ng collateral at isang bonus sa likidasyon. Tinitiyak nito na ang USDf ay nananatiling ganap na suportado kahit sa mga kaganapan sa black swan.

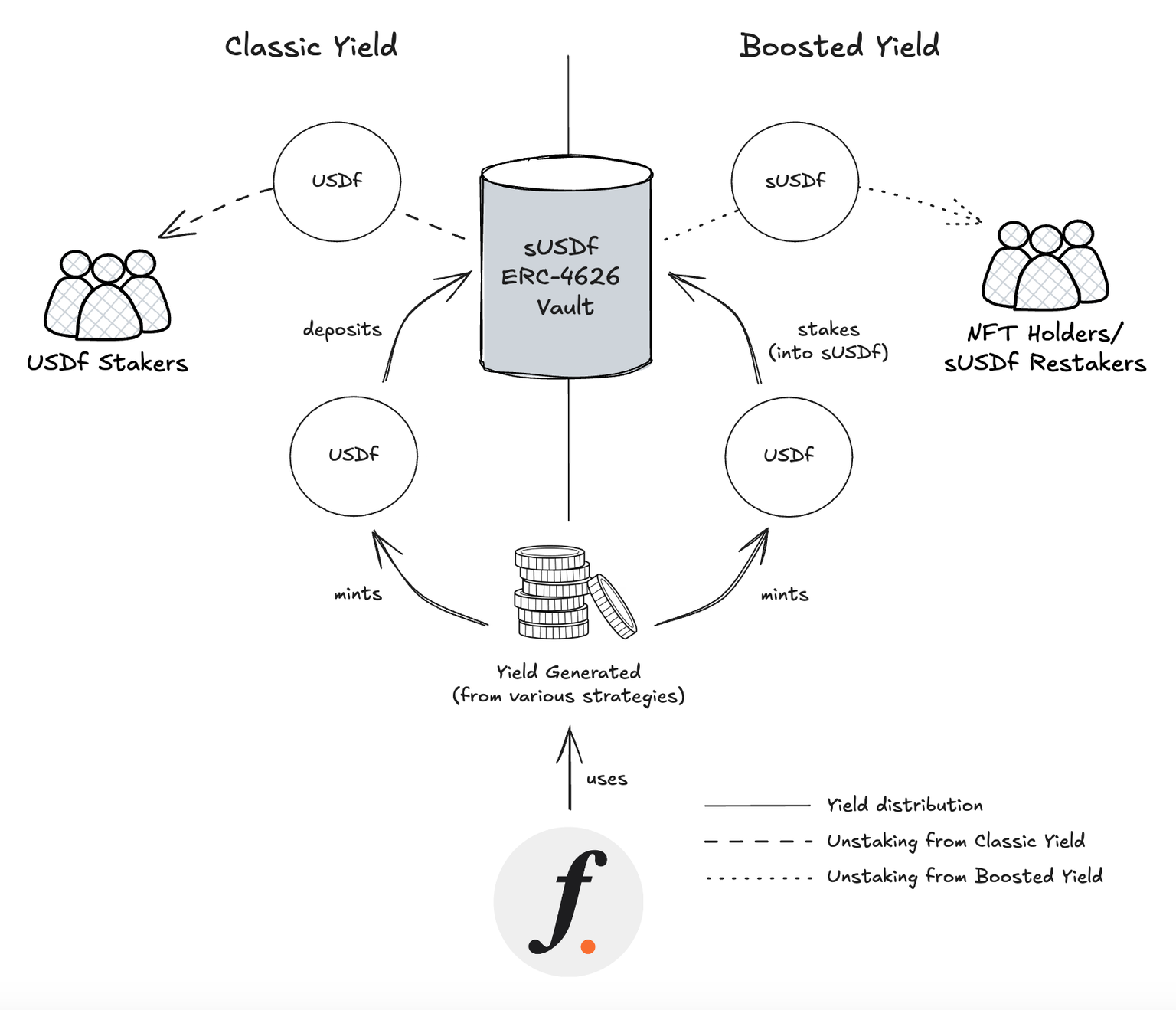

Ang mga user ay maaaring maglagay ng USDf sa protocol para kumita ng sUSDf (yield-bearing na USDf). Ang sUSDf ay isang token na nakakaipon ng interes na ang halaga ay tumataas sa paglipas ng panahon, na nagpapakita ng mga naipon na kita.

Gumagamit ang sUSDf ng mekanismo ng rebase: nananatiling pare-pareho ang bilang ng mga token na hawak, ngunit unti-unting kinakatawan ng bawat token ang mas maraming USDf. Pinapasimple nito ang pakikisama sa buwis at tinitiyak ang awtomatikong pagsasama-sama.

Nag-aalok ang Falcon Finance ng maramihang mga layer ng yield:

Classic Yield: Ang pinakasimpleng paraan. I-stake lang ang USDf para makakuha ng stable annualized returns. Kasama sa mga mapagkukunan ang kita sa pamamahala ng collateral at mga bayarin sa protocol.

Pinalakas na Yield: Maaaring i-restake ng mga user ang sUSDf sa mas mataas na panganib, mas mataas na reward na mga estratehiya tulad ng probisyon ng liqudiity o pagsasama ng protocol sa pagpapautang.

Mga Custom na Istratehiya: Maaaring pagsamahin ng mga advanced na user ang mga estratehiya para makamit ang pinakamainam na balanse sa risk-reward.

Ang USDf ay idinisenyo para sa tuluy-tuloy na pagsasama-sama sa mas malawak na DeFi ecosystem. Ang mga user ay maaaring:

Magbigay ng liquidity ng USDf sa mga desentralisadong palitan at kumita ng mga bayarin sa pangangalakal

Gamitin ang USDf bilang collateral sa mga protocol ng pagpapahiram upang humiram ng iba pang mga asset

Makilahok sa mga programa sa pamamahala at insentibo sa iba't ibang DeFi protocol gamit ang USDf

Gamitin ang USDf bilang isang matatag na pagtataguan ng halaga at daluyan ng palitan

Ang Falcon Finance ay naglunsad din ng pagsuporta sa mga programa ng insentibo, tulad ng Falcon Miles points system at FF token airdrops, na higit na nagpapahusay sa pakikipag-ugnayan sa user.

Habang ang disenyo ng USDf ay nagsasama ng maraming mekanismo ng seguridad, ang mga user ay dapat manatiling may kamalayan sa mga sumusunod na panganib:

Panaganib sa Smart Contract: Bagama't ang protocol ay na-audit, maaaring umiiral pa rin ang mga kahinaan sa code. Ang Falcon Finance ay nagtatag ng isang insurance fund upang masakop ang mga potensyal na pagkalugi, ngunit ang mga user ay dapat maglaan ng mga asset batay sa kanilang indibidwal na tolerance sa panganib.

Panganib sa Merkado: Sa ilalim ng matinding kondisyon ng merkado, ang sistema ay maaari pa ring harapin ang stress kahit na may mga proteksyon sa likidasyon. Dapat na subaybayan nang mabuti ng mga user ang kanilang collateral ratio upang maiwasan ang likidasyon.

Panganib sa Regulasyon: Ang regulatory landscape para sa mga synthetic na asset ay umuunlad pa rin, at ang mga pagbabago sa patakaran sa hinaharap ay maaaring makaapekto sa mga operasyon ng USDf.

Pinagsasama ng USDf ang over-collateralization, isang dual-minting na mekanismo, at delta-neutral na mga estratahiya upang mabigyan ang mga user ng stablecoin na parehong ligtas at flexible. Bagama't nananatili ang mga hamon, ang makabagong disenyo ng mekanismo nito at pagbibigay-diin sa posisyon sa pamamahala ng panganib na USDf bilang isang promising cornerstone sa DeFi ecosystem. Para sa mga user na naghahanap ng matatag na ani at kahusayan sa kapital, nag-aalok ang USDf ng nakakahimok na opsyon. Habang nagma-mature ang DeFi ecosystem at lumalago ang pakikilahok sa institusyon, ang USDf ay nakahanda na maging isang mahalagang tulay sa pagitan ng tradisyonal na pananalapi at desentralisadong pananalapi.

Kasalukuyang nagpapatakbo ang MEXC ng USDf event, na nag-aalok sa mga user ng maraming benepisyo: zero fees sa FF at USDf token trading at mga deposito/withdrawal, hanggang 200% APR sa pamamagitan ng pag-stake ng USDf, at isang pagkakataon para sa mga bagong user na lumalahok sa Spot and Futures trading na makibahagi sa prize pool na nagkakahalaga ng $100,000 (50,000 USDf + 50,000). Para sa higit pang mga detalye, bisitahin ang MEXC.

Disclaimer: Ang impormasyong ito ay hindi nagbibigay ng payo sa pamumuhunan, pagbubuwis, legal, pananalapi, accounting, konsultasyon, o anumang iba pang nauugnay na serbisyo, at hindi rin ito bumubuo ng payo na bumili, magbenta, o humawak ng anumang mga asset. Ang MEXC Learn ay nagbibigay ng impormasyon para sa mga layuning sanggunian lamang at hindi bumubuo ng payo sa pamumuhunan. Pakitiyak na lubos mong nauunawaan ang mga panganib na kasangkot at mag-ingat kapag namumuhunan. Ang MEXC ay hindi mananagot para sa mga desisyon sa pamumuhunan ng mga user.