De Bitcoin koers is gedaald van 126.200 dollar op 6 oktober naar 94.456 dollar op 15 november. Dit is een verlies van ruim 25 procent in zes weken. Het laat mensen schrikken. De kernvraag is echter: volgt Bitcoin nog het klassieke “4-jaars cycle”? Gaetan Jansseune legt het in dit artikel uit. Hij geeft 3 scenario’s voor de Bitcoin koers. Check onze Discord Connect met "like-minded" crypto enthousiastelingen Leer gratis de basis van Bitcoin & trading - stap voor stap, zonder voorkennis. Krijg duidelijke uitleg & charts van ervaren analisten. Sluit je aan bij een community die samen groeit. Nu naar Discord 3 scenario’s voor de Bitcoin koers Het is een oud idee dat zegt dat de Bitcoin koers stijgt gedurende ruim drie jaar en dan onderuit gaat. Volgens dit model zouden we eind oktober of december de piek hebben gezien. Sommige analisten zweren erbij, anderen zeggen dat dit patroon dood is. Institutionalisering en ETF’s hebben het spel veranderd. Welke scenario’s zijn realistisch? Scenario 1: De cyclus is intact de Bitcoin koers volgt dezelfde patronen als de afgelopen vier jaar. Halving in april 2024, piekprijzen in oktober-december 2025, vervolgens langzame markt tot 2026. Sommige analisten zien een doelkoers rond 150.000-180.000 dollar tegen eind 2025, wat een verdere stijging van 50-90 procent zou betekenen. Scenario 2: De cyclus is veranderd Institutionele beleggers (hedge funds, pensioenfondsen) nemen nu de leiding. Deze partijen kopen niet in hypes en verkopen niet in paniek. Zij zouden een “supercycle” kunnen veroorzaken waar de Bitcoin koers veel langer stijgt dan normaal. Of andersom: zij trekken zich voorzichtig terug vanwege macro-onzekerheid, wat een langere bear market inluidt. Scenario 3: Een consolidatiefase; de Bitcoin koers consolideert rond 90.000-110.000 dollar tot het einde van het jaar en maakt dan pas echt een beweging in 2026. Dit is wat velen nu verwachten. Waar is het geld gebleven? De cryptomarkt vertoont symptomen van ernstige liquiditeitsproblemen. In november zagen Bitcoin Exchange-Traded Funds (ETF’s) massieve uitstromingen, volgens gegevens van CoinGlass. Op 13 november alleen al verdwenen 870 miljoen dollar, de op één na grootste dag van uitstromingen ooit sinds ETF’s bestaan. Wie trekt dit geld weg? Vooral institutionele partijen: grote fondsen, pension funds, hedge funds. De reden: macro-onzekerheid zoals het ontbreken van duidelijkheid over Federal Reserve-beleid en de onzekerheid over handelstarieven tussen de VS en China. Maar beleggers zijn niet geheel verdwenen: Op 11 november zagen Bitcoin ETF’s plotseling 524 miljoen dollar aan nieuwe instroom. BlackRock’s IBIT (de grootste Bitcoin ETF) kreeg 224 miljoen dollar. Dit suggereert dat institutioneel geld zich herpositioneert en voorzichtig terugkomt, niet dat het voorgoed verdwenen is. De langste Amerikaanse shutdown in de geschiedenis Van 1 oktober tot 12 november sloot de Amerikaanse regering gedeeltelijk. Dit was de langste shutdown in de geschiedenis met 43 dagen. Zonder regering komen geen economische gegevens: Geen werkloosheidsgegevens. Geen inflatiedata. Geen consumentenuitgaven rapporten. Beleggers werken op gegevens. Zonder die gegevens trekken zij zich terug uit risico’s. Sinds 12 november is die shutdown voorbij. De gegevens beginnen weer te stromen. Dit kan het moment zijn waarop institutionele beleggers hun positionering heroverweging en terugkomen. Wat heeft de markt nodig om te herstellen? Een aantal punten kunnen de cryptomarkt weer laten herstellen. Dit lijken er twee belangrijke te zijn: Federal Reserve-rentebeslissingen De Fed heeft eerder in het jaar al gesneden, maar steun voor verdere verlagingen is tanende. December was 70% waarschijnlijk, nu is dat omlaag naar 50 procent. Lagere rentes stimuleren crypto; hogere rentes doen het tegengestelde. Vertrouwen van institutioneel geld Die 2,64 miljard aan uitstroom komt van dezelfde fondsen die eerst instromend waren. Zij zoeken naar zekerheid. Zodra macro-signalen verbeteren, kunnen zij terugkeren. En als zij terugkeren, volgt de markt. Meer regelgeving van de Securities and Exchange Commission (SEC) kan beleggers vertrouwen geven. Er is nu meer klaarheid rond stablecoins en digitale assets dan vorig jaar. 55 procent van hedge funds had in 2025 exposure aan crypto, omhoog van 47 procent in 2024. Dit suggereert dat institutioneel geld juist aantrekt door betere regelgeving. Bitcoin whales, grote houders, hebben in de afgelopen 30 dagen meer dan 375.000 BTC opgebouwd. Dit gebeurt niet altijd. Wanneer grote houders kopen terwijl kleinere beleggers verkopen, duidt dit op voorbereiding voor een hogere beweging. dit terwijl Institutioneel belang groeit ondanks de daling. De “fear index” staat op record lows. Dit is uit ervaring meestal een tegengestelde indicator. Wanneer alles extreem negatief voelt, zijn de grootste verkopers al weg, waardoor alleen kopers overblijven. Rendement maximaliseren onder leiding van experts Als eerste exclusieve inzichten in trading en crypto! Exclusieve inzichten op Crypto en trading Uitgebreid cursus aanbod Levendige whatsapp community met gelijkgestemden Nu 30 dagen gratis uitproberen! Word nu expert! Het bericht 3 scenario’s voor de Bitcoin koers: Is dit het einde of een gezonde correctie? is geschreven door Marijn van Leeuwen en verscheen als eerst op Bitcoinmagazine.nl.De Bitcoin koers is gedaald van 126.200 dollar op 6 oktober naar 94.456 dollar op 15 november. Dit is een verlies van ruim 25 procent in zes weken. Het laat mensen schrikken. De kernvraag is echter: volgt Bitcoin nog het klassieke “4-jaars cycle”? Gaetan Jansseune legt het in dit artikel uit. Hij geeft 3 scenario’s voor de Bitcoin koers. Check onze Discord Connect met "like-minded" crypto enthousiastelingen Leer gratis de basis van Bitcoin & trading - stap voor stap, zonder voorkennis. Krijg duidelijke uitleg & charts van ervaren analisten. Sluit je aan bij een community die samen groeit. Nu naar Discord 3 scenario’s voor de Bitcoin koers Het is een oud idee dat zegt dat de Bitcoin koers stijgt gedurende ruim drie jaar en dan onderuit gaat. Volgens dit model zouden we eind oktober of december de piek hebben gezien. Sommige analisten zweren erbij, anderen zeggen dat dit patroon dood is. Institutionalisering en ETF’s hebben het spel veranderd. Welke scenario’s zijn realistisch? Scenario 1: De cyclus is intact de Bitcoin koers volgt dezelfde patronen als de afgelopen vier jaar. Halving in april 2024, piekprijzen in oktober-december 2025, vervolgens langzame markt tot 2026. Sommige analisten zien een doelkoers rond 150.000-180.000 dollar tegen eind 2025, wat een verdere stijging van 50-90 procent zou betekenen. Scenario 2: De cyclus is veranderd Institutionele beleggers (hedge funds, pensioenfondsen) nemen nu de leiding. Deze partijen kopen niet in hypes en verkopen niet in paniek. Zij zouden een “supercycle” kunnen veroorzaken waar de Bitcoin koers veel langer stijgt dan normaal. Of andersom: zij trekken zich voorzichtig terug vanwege macro-onzekerheid, wat een langere bear market inluidt. Scenario 3: Een consolidatiefase; de Bitcoin koers consolideert rond 90.000-110.000 dollar tot het einde van het jaar en maakt dan pas echt een beweging in 2026. Dit is wat velen nu verwachten. Waar is het geld gebleven? De cryptomarkt vertoont symptomen van ernstige liquiditeitsproblemen. In november zagen Bitcoin Exchange-Traded Funds (ETF’s) massieve uitstromingen, volgens gegevens van CoinGlass. Op 13 november alleen al verdwenen 870 miljoen dollar, de op één na grootste dag van uitstromingen ooit sinds ETF’s bestaan. Wie trekt dit geld weg? Vooral institutionele partijen: grote fondsen, pension funds, hedge funds. De reden: macro-onzekerheid zoals het ontbreken van duidelijkheid over Federal Reserve-beleid en de onzekerheid over handelstarieven tussen de VS en China. Maar beleggers zijn niet geheel verdwenen: Op 11 november zagen Bitcoin ETF’s plotseling 524 miljoen dollar aan nieuwe instroom. BlackRock’s IBIT (de grootste Bitcoin ETF) kreeg 224 miljoen dollar. Dit suggereert dat institutioneel geld zich herpositioneert en voorzichtig terugkomt, niet dat het voorgoed verdwenen is. De langste Amerikaanse shutdown in de geschiedenis Van 1 oktober tot 12 november sloot de Amerikaanse regering gedeeltelijk. Dit was de langste shutdown in de geschiedenis met 43 dagen. Zonder regering komen geen economische gegevens: Geen werkloosheidsgegevens. Geen inflatiedata. Geen consumentenuitgaven rapporten. Beleggers werken op gegevens. Zonder die gegevens trekken zij zich terug uit risico’s. Sinds 12 november is die shutdown voorbij. De gegevens beginnen weer te stromen. Dit kan het moment zijn waarop institutionele beleggers hun positionering heroverweging en terugkomen. Wat heeft de markt nodig om te herstellen? Een aantal punten kunnen de cryptomarkt weer laten herstellen. Dit lijken er twee belangrijke te zijn: Federal Reserve-rentebeslissingen De Fed heeft eerder in het jaar al gesneden, maar steun voor verdere verlagingen is tanende. December was 70% waarschijnlijk, nu is dat omlaag naar 50 procent. Lagere rentes stimuleren crypto; hogere rentes doen het tegengestelde. Vertrouwen van institutioneel geld Die 2,64 miljard aan uitstroom komt van dezelfde fondsen die eerst instromend waren. Zij zoeken naar zekerheid. Zodra macro-signalen verbeteren, kunnen zij terugkeren. En als zij terugkeren, volgt de markt. Meer regelgeving van de Securities and Exchange Commission (SEC) kan beleggers vertrouwen geven. Er is nu meer klaarheid rond stablecoins en digitale assets dan vorig jaar. 55 procent van hedge funds had in 2025 exposure aan crypto, omhoog van 47 procent in 2024. Dit suggereert dat institutioneel geld juist aantrekt door betere regelgeving. Bitcoin whales, grote houders, hebben in de afgelopen 30 dagen meer dan 375.000 BTC opgebouwd. Dit gebeurt niet altijd. Wanneer grote houders kopen terwijl kleinere beleggers verkopen, duidt dit op voorbereiding voor een hogere beweging. dit terwijl Institutioneel belang groeit ondanks de daling. De “fear index” staat op record lows. Dit is uit ervaring meestal een tegengestelde indicator. Wanneer alles extreem negatief voelt, zijn de grootste verkopers al weg, waardoor alleen kopers overblijven. Rendement maximaliseren onder leiding van experts Als eerste exclusieve inzichten in trading en crypto! Exclusieve inzichten op Crypto en trading Uitgebreid cursus aanbod Levendige whatsapp community met gelijkgestemden Nu 30 dagen gratis uitproberen! Word nu expert! Het bericht 3 scenario’s voor de Bitcoin koers: Is dit het einde of een gezonde correctie? is geschreven door Marijn van Leeuwen en verscheen als eerst op Bitcoinmagazine.nl.

3 scenario’s voor de Bitcoin koers: Is dit het einde of een gezonde correctie?

De Bitcoin koers is gedaald van 126.200 dollar op 6 oktober naar 94.456 dollar op 15 november. Dit is een verlies van ruim 25 procent in zes weken. Het laat mensen schrikken. De kernvraag is echter: volgt Bitcoin nog het klassieke “4-jaars cycle”? Gaetan Jansseune legt het in dit artikel uit. Hij geeft 3 scenario’s voor de Bitcoin koers. Check onze Discord Connect met "like-minded" crypto enthousiastelingen Leer gratis de basis van Bitcoin & trading - stap voor stap, zonder voorkennis. Krijg duidelijke uitleg & charts van ervaren analisten. Sluit je aan bij een community die samen groeit. Nu naar Discord 3 scenario’s voor de Bitcoin koers Het is een oud idee dat zegt dat de Bitcoin koers stijgt gedurende ruim drie jaar en dan onderuit gaat. Volgens dit model zouden we eind oktober of december de piek hebben gezien. Sommige analisten zweren erbij, anderen zeggen dat dit patroon dood is. Institutionalisering en ETF’s hebben het spel veranderd. Welke scenario’s zijn realistisch? Scenario 1: De cyclus is intact de Bitcoin koers volgt dezelfde patronen als de afgelopen vier jaar. Halving in april 2024, piekprijzen in oktober-december 2025, vervolgens langzame markt tot 2026. Sommige analisten zien een doelkoers rond 150.000-180.000 dollar tegen eind 2025, wat een verdere stijging van 50-90 procent zou betekenen. Scenario 2: De cyclus is veranderd Institutionele beleggers (hedge funds, pensioenfondsen) nemen nu de leiding. Deze partijen kopen niet in hypes en verkopen niet in paniek. Zij zouden een “supercycle” kunnen veroorzaken waar de Bitcoin koers veel langer stijgt dan normaal. Of andersom: zij trekken zich voorzichtig terug vanwege macro-onzekerheid, wat een langere bear market inluidt. Scenario 3: Een consolidatiefase; de Bitcoin koers consolideert rond 90.000-110.000 dollar tot het einde van het jaar en maakt dan pas echt een beweging in 2026. Dit is wat velen nu verwachten. Waar is het geld gebleven? De cryptomarkt vertoont symptomen van ernstige liquiditeitsproblemen. In november zagen Bitcoin Exchange-Traded Funds (ETF’s) massieve uitstromingen, volgens gegevens van CoinGlass. Op 13 november alleen al verdwenen 870 miljoen dollar, de op één na grootste dag van uitstromingen ooit sinds ETF’s bestaan. Wie trekt dit geld weg? Vooral institutionele partijen: grote fondsen, pension funds, hedge funds. De reden: macro-onzekerheid zoals het ontbreken van duidelijkheid over Federal Reserve-beleid en de onzekerheid over handelstarieven tussen de VS en China. Maar beleggers zijn niet geheel verdwenen: Op 11 november zagen Bitcoin ETF’s plotseling 524 miljoen dollar aan nieuwe instroom. BlackRock’s IBIT (de grootste Bitcoin ETF) kreeg 224 miljoen dollar. Dit suggereert dat institutioneel geld zich herpositioneert en voorzichtig terugkomt, niet dat het voorgoed verdwenen is. De langste Amerikaanse shutdown in de geschiedenis Van 1 oktober tot 12 november sloot de Amerikaanse regering gedeeltelijk. Dit was de langste shutdown in de geschiedenis met 43 dagen. Zonder regering komen geen economische gegevens: Geen werkloosheidsgegevens. Geen inflatiedata. Geen consumentenuitgaven rapporten. Beleggers werken op gegevens. Zonder die gegevens trekken zij zich terug uit risico’s. Sinds 12 november is die shutdown voorbij. De gegevens beginnen weer te stromen. Dit kan het moment zijn waarop institutionele beleggers hun positionering heroverweging en terugkomen. Wat heeft de markt nodig om te herstellen? Een aantal punten kunnen de cryptomarkt weer laten herstellen. Dit lijken er twee belangrijke te zijn: Federal Reserve-rentebeslissingen De Fed heeft eerder in het jaar al gesneden, maar steun voor verdere verlagingen is tanende. December was 70% waarschijnlijk, nu is dat omlaag naar 50 procent. Lagere rentes stimuleren crypto; hogere rentes doen het tegengestelde. Vertrouwen van institutioneel geld Die 2,64 miljard aan uitstroom komt van dezelfde fondsen die eerst instromend waren. Zij zoeken naar zekerheid. Zodra macro-signalen verbeteren, kunnen zij terugkeren. En als zij terugkeren, volgt de markt. Meer regelgeving van de Securities and Exchange Commission (SEC) kan beleggers vertrouwen geven. Er is nu meer klaarheid rond stablecoins en digitale assets dan vorig jaar. 55 procent van hedge funds had in 2025 exposure aan crypto, omhoog van 47 procent in 2024. Dit suggereert dat institutioneel geld juist aantrekt door betere regelgeving. Bitcoin whales, grote houders, hebben in de afgelopen 30 dagen meer dan 375.000 BTC opgebouwd. Dit gebeurt niet altijd. Wanneer grote houders kopen terwijl kleinere beleggers verkopen, duidt dit op voorbereiding voor een hogere beweging. dit terwijl Institutioneel belang groeit ondanks de daling. De “fear index” staat op record lows. Dit is uit ervaring meestal een tegengestelde indicator. Wanneer alles extreem negatief voelt, zijn de grootste verkopers al weg, waardoor alleen kopers overblijven. Rendement maximaliseren onder leiding van experts Als eerste exclusieve inzichten in trading en crypto! Exclusieve inzichten op Crypto en trading Uitgebreid cursus aanbod Levendige whatsapp community met gelijkgestemden Nu 30 dagen gratis uitproberen! Word nu expert!

Het bericht 3 scenario’s voor de Bitcoin koers: Is dit het einde of een gezonde correctie? is geschreven door Marijn van Leeuwen en verscheen als eerst op Bitcoinmagazine.nl.

Market Opportunity

OP Price(OP)

$0.3415

$0.3415$0.3415

USD

OP (OP) Live Price Chart

Disclaimer: The articles reposted on this site are sourced from public platforms and are provided for informational purposes only. They do not necessarily reflect the views of MEXC. All rights remain with the original authors. If you believe any content infringes on third-party rights, please contact service@support.mexc.com for removal. MEXC makes no guarantees regarding the accuracy, completeness, or timeliness of the content and is not responsible for any actions taken based on the information provided. The content does not constitute financial, legal, or other professional advice, nor should it be considered a recommendation or endorsement by MEXC.

You May Also Like

FCA komt in 2026 met aangepaste cryptoregels voor Britse markt

De Britse financiële waakhond, de FCA, komt in 2026 met nieuwe regels speciaal voor crypto bedrijven. Wat direct opvalt: de toezichthouder laat enkele klassieke financiële verplichtingen los om beter aan te sluiten op de snelle en grillige wereld van digitale activa. Tegelijkertijd wordt er extra nadruk gelegd op digitale beveiliging,... Het bericht FCA komt in 2026 met aangepaste cryptoregels voor Britse markt verscheen het eerst op Blockchain Stories.

Share

Coinstats2025/09/18 00:33

‘Groundbreaking’: Barry Silbert Reacts to Approval of ETF with XRP Exposure

The post ‘Groundbreaking’: Barry Silbert Reacts to Approval of ETF with XRP Exposure appeared on BitcoinEthereumNews.com. A “combo” ETF Crypto ETF trailblazer Digital Currency Group founder Barry Silbert has reacted to the approval of the Grayscale Digital Large Cap Fund (GDLC), the very first multi-crypto exchange-traded fund (ETF), describing it as “groundbreaking.” “Grayscale continues to be the first mover, driving new product innovations that bridge tradfi and digital assets,” Silbert said while commenting on the news. Peter Mintzberg, chief executive officer at Graysacle, claims that the team behind the world’s leading cryptocurrency asset manager is working “expeditiously” in order to bring the product to the market. A “combo” ETF The ETF in question offers exposure to Bitcoin (BTC), Ethereum (ETH), as well as several other major altcoins, including the Ripple-linked XRP token, Solana (SOL), and Cardano (ADA). XRP, for instance, has a 5.2% share of the fund, making it the third-largest constituent. The fund initially debuted as a private placement for accredited investors back in early 2018, and its shares later became available on over-the-counter (OTC) markets. In early July, the SEC approved the conversion of GDLC into an ETF, but it was then abruptly halted for a “review” shortly after this. As of Sept. 17, the fund currently has a total of $915.6 million in assets. Crypto ETF trailblazer It is worth noting that Grayscale is usually credited with kickstarting the cryptocurrency ETF craze by winning its court case against the SEC. The SEC ended up approving Bitcoin ETFs in early 2024 and then followed up with Ethereum ETFs. Grayscale’s flagship GBTC currently boasts more than $20.5 billion in net assets, according to data provided by SoSoValue. Source: https://u.today/groundbreaking-barry-silbert-reacts-to-approval-of-etf-with-xrp-exposure

Share

BitcoinEthereumNews2025/09/19 03:39

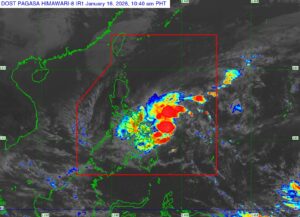

Signal No. 1 up in more than a dozen areas amid Tropical Storm Ada

Storm Signal No. 1 has been raised in more than a dozen areas due to Tropical Storm Nokaen, locally named Ada, according to the Philippine Atmospheric, Geophysical

Share

Bworldonline2026/01/16 14:05